Auteur : AcademyX Online

Auteur : AcademyX Online Trading Algorithmique et Aléatoire : Maîtriser l’Incertitude des Marchés Financiers

- Introduction : L'Équilibre Délicat entre Algorithmes et Hasard dans le Trading Moderne

- Les Sources d'Aléatoire en Trading

- L'Impact de l'Aléatoire sur les Stratégies de Trading

- Stratégies Avancées pour Maîtriser l'Aléatoire en Trading

- Le Test sur Données Synthétiques : Une Approche Innovante

- Conclusion : Embrasser l'Incertitude pour Réussir en Trading

Introduction : L’Équilibre Délicat entre Algorithmes et Hasard dans le Trading Moderne

Le trading, bien que souvent basé sur des analyses rigoureuses, comporte une part inévitable d’aléatoire. Comprendre et gérer cette dimension aléatoire est crucial pour tout trader aspirant au succès sur les marchés financiers. Cet article explore en profondeur les sources d’aléatoire en trading, leur impact sur les stratégies d’investissement, et offre des méthodes avancées pour maîtriser cette incertitude inhérente aux marchés.

Les Sources d’Aléatoire en Trading

Les Événements Imprévus

Les marchés financiers sont extrêmement sensibles aux événements imprévus, souvent qualifiés de « cygnes noirs ». Ces événements peuvent inclure :

- Des catastrophes naturelles

- Des crises géopolitiques

- Des changements économiques soudains

- Des scandales financiers majeurs

Par exemple, l’apparition de la pandémie de COVID-19 en 2020 a provoqué des fluctuations massives sur les marchés boursiers mondiaux, démontrant comment un événement imprévu peut bouleverser même les prévisions les plus solides.

Le Comportement Irrationnel des Investisseurs

Le comportement humain reste l’un des aspects les plus imprévisibles du trading. Les marchés sont souvent guidés par deux émotions primaires : la peur et l’avidité. Ces facteurs psychologiques peuvent entraîner des mouvements de marché irrationnels et difficiles à anticiper.Exemple concret : Lors de la bulle internet des années 2000, l’euphorie des investisseurs a poussé les valorisations de nombreuses entreprises technologiques à des niveaux insoutenables, suivie d’un effondrement brutal lorsque la réalité a rattrapé les attentes irréalistes.

Les Limites des Modèles Prédictifs

Même les modèles d’analyse quantitative les plus sophistiqués ont leurs limites. Ces outils, bien que puissants, reposent sur des données historiques et des hypothèses qui peuvent s’avérer inadéquates face à des conditions de marché inédites.Point clé : Les algorithmes de trading haute fréquence, malgré leur complexité, peuvent parfois amplifier les mouvements de marché plutôt que de les stabiliser, comme l’a montré le flash crash de 2010.

L’Impact de l’Aléatoire sur les Stratégies de Trading

Repenser la Gestion des Risques

La reconnaissance de l’élément aléatoire en trading pousse les investisseurs à adopter une approche plus robuste de la gestion des risques. Cela implique :

- L’utilisation systématique de stop-loss

- La diversification prudente du portefeuille

- Une allocation de capital réfléchie

Conseil pratique : Limitez votre exposition sur une seule position à un pourcentage fixe de votre capital total, généralement pas plus de 1-2%.

Cultiver l’Adaptabilité

Dans un environnement en constante évolution, la flexibilité est une qualité indispensable pour les traders. Cela signifie :

- Surveiller constamment les marchés

- Être prêt à ajuster rapidement ses positions

- Rester ouvert à de nouvelles stratégies

Astuce : Utilisez des alertes de prix et de nouvelles pour rester informé des changements significatifs du marché en temps réel.

Embrasser la Pensée Probabiliste

Au lieu de rechercher des certitudes illusoires, les traders performants pensent en termes de probabilités. Chaque décision de trading devrait être basée sur une évaluation équilibrée des risques et des récompenses potentielles.Exemple : Un trader expérimenté pourrait entrer dans une position avec seulement 60% de chances de succès, mais avec un ratio risque/récompense favorable de 1:3, rendant la transaction statistiquement rentable sur le long terme.

Stratégies Avancées pour Maîtriser l’Aléatoire en Trading

Exploiter les Outils d’Analyse Avancés

L’utilisation judicieuse d’outils de trading sophistiqués peut aider à naviguer dans l’incertitude des marchés. Parmi ces outils, on trouve :

- Les indicateurs de volatilité comme l’ATR (Average True Range)

- Les oscillateurs comme le RSI (Relative Strength Index)

- Les bandes de Bollinger pour identifier les tendances et les retournements potentiels

Application pratique : Utilisez l’ATR pour ajuster dynamiquement vos stop-loss en fonction de la volatilité actuelle du marché, offrant ainsi une protection plus adaptée à vos positions.

Intégrer l’Analyse Sentimentale

L’analyse du sentiment du marché peut fournir des indications précieuses sur les mouvements potentiels des prix. Les traders peuvent exploiter :

- Les réseaux sociaux et les forums de trading

- Les indices de peur et d’avidité

- Les données de positionnement des traders institutionnels

Astuce : Surveillez le ratio put/call comme indicateur du sentiment des options pour anticiper les retournements potentiels du marché.

Adopter une Approche Multi-temporelle

L’analyse de multiples horizons temporels peut aider à réduire l’impact de l’aléatoire à court terme. Cette approche implique :

- L’identification de la tendance principale sur un graphique à long terme

- La recherche d’opportunités d’entrée sur des graphiques à moyen terme

- L’exécution précise sur des graphiques à court terme

Stratégie : Alignez vos trades avec la tendance principale identifiée sur le graphique hebdomadaire, tout en utilisant les graphiques journaliers et horaires pour optimiser vos points d’entrée et de sortie.

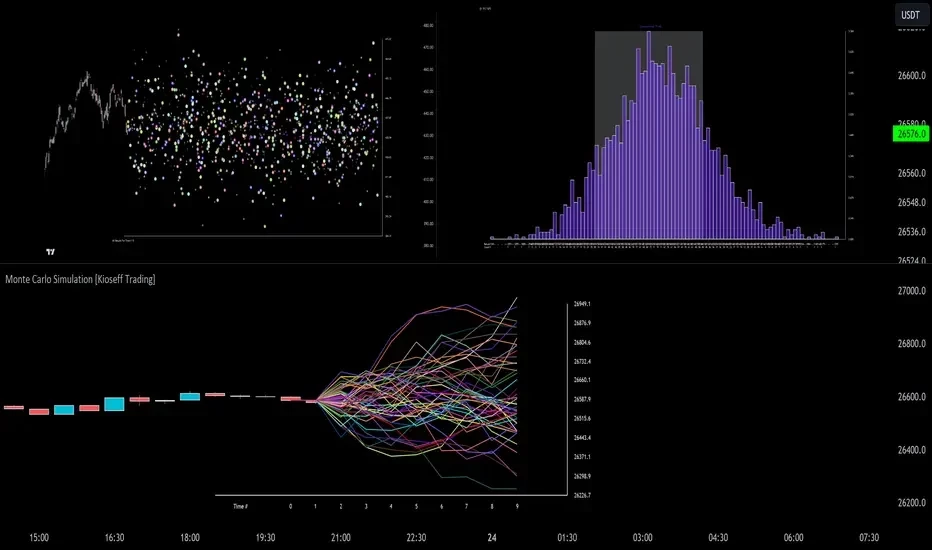

Le Test sur Données Synthétiques : Une Approche Innovante

Une méthode avancée pour évaluer la robustesse des stratégies de trading face à l’aléatoire est le test sur données synthétiques. Cette approche consiste à évaluer une stratégie sur des graphiques générés de manière aléatoire plutôt que sur des données de marché réelles.

Principe et Avantages

Le test sur données synthétiques implique la création de séries de prix artificielles qui imitent certaines caractéristiques statistiques des marchés réels, sans contenir d’informations réelles sur les tendances. Les principaux avantages sont :

- Détection du data mining biaisé : Révèle si une stratégie a été sur-optimisée pour des données historiques spécifiques.

- Évaluation de la robustesse : Aide à déterminer si une stratégie fonctionne réellement ou profite simplement de coïncidences.

- Élimination du biais de survie : Les données synthétiques n’ont pas de biais lié à la sélection des actifs qui ont « survécu » sur le marché.

- Test de l’hypothèse nulle : Permet de vérifier si la performance d’une stratégie est statistiquement significative par rapport à un trading aléatoire.

Inconvénients et Problématiques

Malgré ses avantages, cette méthode présente certaines limites :

- Simplification excessive : Les données synthétiques peuvent ne pas capturer toute la complexité des marchés réels.

- Risque de faux négatifs : Une stratégie valide pourrait échouer sur des données synthétiques si celles-ci ne reflètent pas correctement les caractéristiques du marché.

- Difficulté de modélisation : Créer des données synthétiques fidèles aux propriétés statistiques des marchés réels est un défi complexe.

Intégration dans la Stratégie Globale

Pour tirer le meilleur parti des tests sur données synthétiques, il est recommandé de :

- Les utiliser en complément des tests sur données historiques réelles.

- Calibrer soigneusement les générateurs de données synthétiques pour refléter au mieux les propriétés statistiques des marchés ciblés.

- Interpréter les résultats avec prudence, en tenant compte des limites de la méthode.

Conclusion : Embrasser l’Incertitude pour Réussir en Trading

La dimension aléatoire du trading est à la fois un défi et une opportunité. En reconnaissant son existence et en développant des stratégies pour la gérer efficacement, les traders peuvent non seulement survivre mais prospérer dans cet environnement incertain.Les points clés à retenir sont :

- Accepter l’imprévisibilité comme une partie intégrante du trading

- Développer une gestion des risques robuste et adaptative

- Cultiver une mentalité flexible et axée sur les probabilités

- Utiliser des outils avancés, y compris les tests sur données synthétiques, pour améliorer la prise de décision

- Continuer à apprendre et à s’adapter aux conditions changeantes du marché

En fin de compte, les traders qui embrassent l’incertitude et développent la résilience nécessaire pour naviguer dans les eaux tumultueuses des marchés financiers sont ceux qui ont le plus de chances de réussir à long terme. Rappelez-vous, dans le monde du trading, la seule certitude est l’incertitude elle-même.

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !