Auteur : AcademyX Online

Auteur : AcademyX Online POI (Point of Interest) en Trading : Comment Trader un POI ?

- Introduction aux POI

- Comprendre les POI en Trading

- Notions basiques : Classification des POI

- Focus sur les POI d’Impulsion

- La Règle des 50%

- Aspects Pratiques et Pièges

- QUIZ

- FAQ

Introduction aux POI

Dans le monde du trading, la capacité à identifier des zones stratégiques du marché — les Points of Interest (POI) — est un levier fondamental pour améliorer ses entrées, ses sorties et sa gestion du risque. Loin d’être de simples zones arbitraires tracées sur un graphique, les POI reflètent des dynamiques profondes : interaction entre acheteurs et vendeurs, déséquilibres de liquidité, zones psychologiques et algorithmiques, ou encore niveaux validés par le volume.

Les POI selon ICT et SMC : une simplification réductrice

Les POI (Points of Interest) ont connu une popularisation significative grâce aux méthodologies ICT et SMC, qui ont réussi à rendre ces concepts accessibles au plus grand nombre. Toutefois, cette démocratisation s’est accompagnée d’une simplification parfois excessive des concepts fondamentaux.

Ce guide clarifie les types de POI, leur classification, leur utilisation avancée et les pièges à éviter pour transformer ce concept en véritable outil stratégique. Il vous est proposé en 4 grandes parties comprenant : une introduction, des notions basiques, des notions avancées et une stratégie de trading. Prenez votre temps pour explorer cet article qui est l’un des plus denses de notre blog mais qui fera de vous un maître des POIs.

Comprendre les POI en Trading

Définition

Le POI est une zone dynamique qui reflète l’interaction entre acheteurs et vendeurs. Il s’agit d’un niveau où le marché a démontré un intérêt particulier, manifesté par des réactions significatives des prix, des changements de tendance, ou des accumulations de volumes.

Rôle dans l’analyse technique

Les POI (Point Of Interest) servent de repères cruciaux dans l’analyse technique. Ils permettent de :

- Identifier les zones potentielles de retournement

- Anticiper les réactions du marché

- Optimiser les points d’entrée et de sortie

- Gérer les risques de manière plus précise

POIs dans des zones de prix

Zones psychologiques

Ces zones correspondent aux niveaux de prix « ronds » qui attirent naturellement l’attention des traders. Par exemple, les niveaux 1.3000 sur l’EUR/USD ou les multiples de 1000 sur les indices boursiers exercent une influence psychologique significative sur les participants du marché.

Zones algorithmiques

Ces POI sont générés par les systèmes de trading automatisés. Ils se forment souvent autour des niveaux techniques classiques comme les moyennes mobiles (EMAs), les pivots points, ou les bandes de Bollinger.

Zones basées sur le volume

L’analyse du Volume Profile permet d’identifier les zones où s’est concentrée la majorité des échanges. Ces niveaux de forte activité constituent des POI majeurs car ils représentent des zones où le marché a trouvé un consensus de prix.

Zones issues du carnet d’ordres

L’accumulation d’ordres en attente dans le carnet d’ordres crée des zones de liquidité qui deviennent des POI significatifs.

ASTUCE : L’illustration ci-dessus est issue de notre indicateur AO4. Cet indicateur affiche le carnet d’ordre en marquant les niveaux de prix où le volume est important, ainsi que les retournements potentiels.

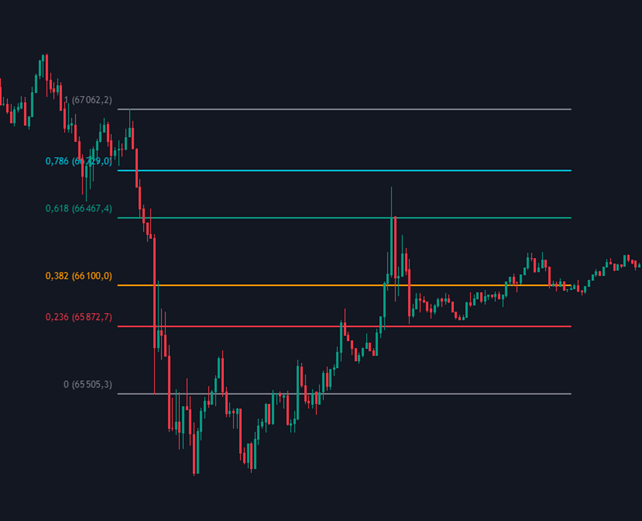

Zones Fibonacci et Gann

Les niveaux issus des outils de Fibonacci et des théories de Gann constituent des POI techniques largement suivis par la communauté des traders. Ces zones sont basées sur des ratios mathématiques et des principes géométriques appliqués aux mouvements de prix.

Notions basiques : Classification des POI

La compréhension des différents types de POI permet d’optimiser leur utilisation dans une stratégie de trading. Chaque catégorie possède ses caractéristiques propres et son niveau d’importance.

POI psychologiques

Ces POI sont basés sur le comportement collectif des traders :

- Nombres ronds significatifs

- Niveaux historiques majeurs

- Zones de support/résistance psychologiques

- Points pivots quotidiens, hebdomadaires ou mensuels

POI algorithmiques

Générés par les systèmes automatisés / indicateurs, ces POI se caractérisent par :

- Une précision mathématique dans leur formation

- Une réaction rapide et systématique du marché

- Une corrélation avec des indicateurs techniques spécifiques

- Des niveaux souvent visibles sur plusieurs timeframes

POI de consolidation

Ces POI représentent des périodes d’équilibre où le marché marque une pause dans sa tendance :

- Formation de ranges horizontaux

- Accumulation ou distribution de positions

- Compression de la volatilité

- Volumes décroissants

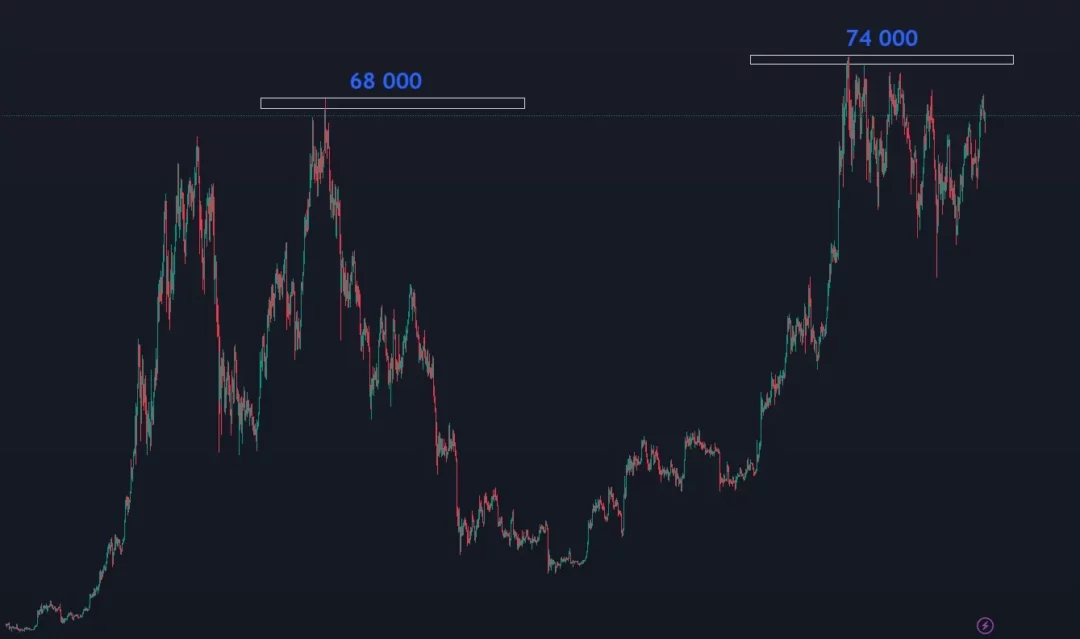

POI d’impulsion

Ces POI sont parmi les plus puissants et les plus recherchés par les traders. Ils se forment en amont d’un mouvement directionnel fort et sont caractérisés par :

- Un dernier mouvement contraire au mouvement principal (par exemple, le dernier mouvement avant la hausse ou inversement).

- Une zone de prix compacte précédant l’impulsion

- Une augmentation significative du volume lors de l’impulsion

- La présence fréquente de déséquilibres

Si le POI d’impulsion est précédé par une stagnation du prix et une accumulation d’ordre, nous pouvons le considérer comme étant un type de POI bien particulier appelé Order Block

Hiérarchie et importance relative

La puissance d’un POI dépend de plusieurs facteurs :

| Critère | Importance |

|---|---|

| Timeframe | Plus le timeframe est élevé, plus le POI est significatif |

| Volume | Un volume important renforce la validité du POI |

| Contexte | La position dans la structure globale du marché |

| Confluence | Le nombre d’éléments techniques convergents |

Un POI devient particulièrement pertinent lorsqu’il combine plusieurs de ces caractéristiques. Par exemple, un Point d’Intérêt d’impulsion sur un timeframe élevé, accompagné d’un volume important et situé sur un niveau psychologique majeur, aura une probabilité de réussite plus élevée. Il est utile d’identifier et de classer les POIs par ordre d’importance, comme sur le schéma ci-dessous.

Focus sur les POI d’Impulsion

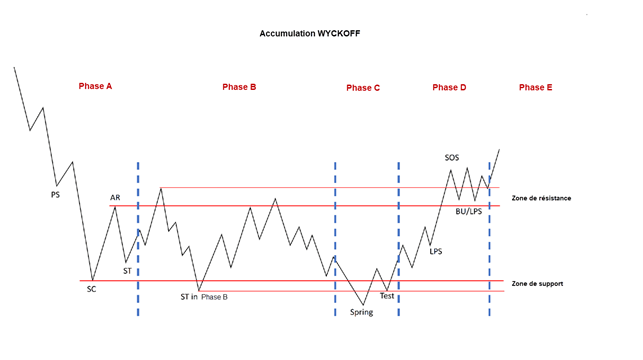

Les POI d’impulsion représentent des zones charnières où le marché révèle une intention forte, souvent liée à un changement de structure. Issus des approches Wyckoff, ICT, SMC et utilisés dans la stratégie AcademyX Online, ils offrent des opportunités de trading à fort potentiel lorsqu’ils sont confirmés par les indicateurs de momentum comme l’AO-2.

Différences d’approches

- Wyckoff : Accumulation ➜ Impulsion haussière / Distribution ➜ Impulsion baissière.

- ICT/SMC : Focus sur les Break of Structure (BOS) et les Fair Value Gaps (FVG) comme validations des POI.

- AcademyX Online : Analyse des impulsions sur graphique en gamme, traçage des zones clés (POI, OB, liquidités), validation via indicateur de momentum/liquidités.

Théorie de Wyckoff

La méthode Wyckoff identifie les POI d’impulsion comme des zones où le « Composite Man » (les acteurs institutionnels) prépare ses mouvements :

- Phase d’accumulation avant une impulsion haussière

- Phase de distribution avant une impulsion baissière

- Zones de test avant les mouvements majeurs

- Points de pivot structurels

Analyse détaillée

Les méthodes ICT et SMC laissent de côté des aspects cruciaux que tout trader devrait maîtriser. Abordons ensemble les aspects techniques souvent négligés, les subtilités d’analyse et les stratégies avancées qui permettent une utilisation optimale des POI dans votre trading.

Anatomie d’une impulsion

Un POI d’impulsion se compose de plusieurs éléments caractéristiques :

- Une zone de prix compacte

- Un mouvement directionnel fort

- Un changement de structure de marché

- Une augmentation significative du volume

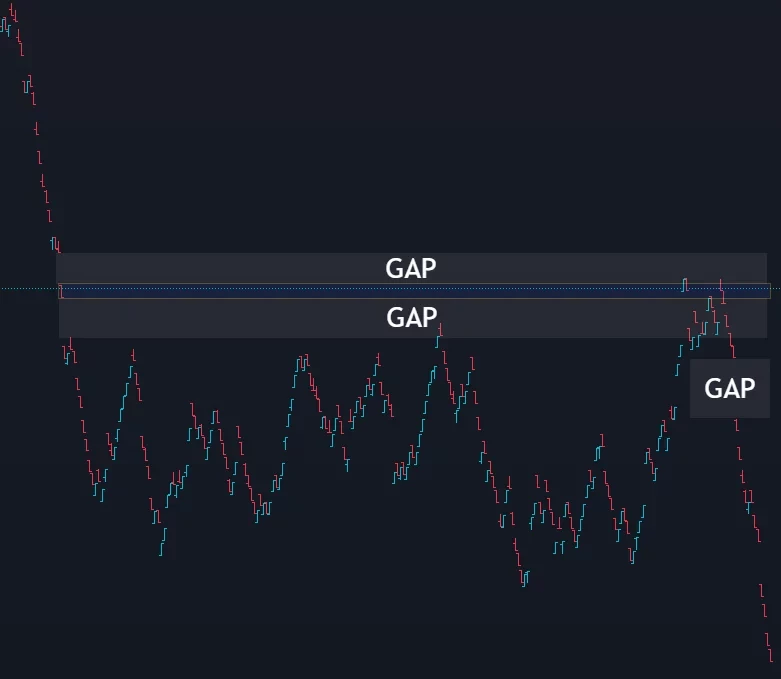

Gap, déséquilibre et Fair Value Gaps (FVG)

En trading, gap et déséquilibre sont deux concepts distincts qui décrivent différents phénomènes de marché :

Gap (Écart de prix)

Un gap est un espace vide sur le graphique où aucune transaction n’a eu lieu entre deux niveaux de prix consécutifs. Il se manifeste visuellement par un « trou » dans le graphique.

Déséquilibre (Imbalance)

Un déséquilibre représente une disparité entre l’offre et la demande à un niveau de prix donné, créant une zone où les ordres n’ont pas été complètement exécutés.

Caractéristiques :

- Zone de faible volume transactionnel

- Prix traversé rapidement sans consolidation

- Peut créer des niveaux de support/résistance

FVG

FVG signifie Fair Value Gap (Écart de Valeur Équitable). Un FVG est un déséquilibre de prix qui se forme lorsque le marché se déplace rapidement, laissant une zone où les prix n’ont pas été « négociés équitablement » entre acheteurs et vendeurs.

Formation d’un FVG

Un FVG se forme avec 3 bougies consécutives :

- La bougie du milieu doit avoir un corps qui ne chevauche pas avec les mèches (wicks) des bougies adjacentes

- Cela crée un « vide » ou une zone non comblée sur le graphique

Les gaps et FVG

Un gap indique que le marché n’a pas eu le temps d’échanger certains niveaux de prix. Ce déséquilibre est souvent le résultat d’une impulsion violente, donc :

- Il renforce la validité du POI.

- Il indique que les acheteurs ou vendeurs ont dominé sans résistance, créant un vide à combler.

Dans le modèle de Wyckoff, un gap apparaît souvent lors du saut de la cassure après l’accumulation ou la distribution.

Le marché a une forte tendance à revenir combler ces gaps

Un gap agit comme un aimant pour le prix :

- Bien souvent, les gap sont comblés à court ou moyen terme.

- Cela crée une zone de confluence idéale pour planifier une entrée (souvent sur le retracement de 50%).

- Ce comblement peut constituer le retest idéal d’un Break of Structure.

ASTUCE : N’entrez pas forcément sur le gap… mais si le prix y revient, il y a une opportunité précise à exploiter.

Les gaps guident le placement des zones POI et OB

Lorsqu’un POI se forme après une impulsion :

- S’il laisse un gap, cela valide la force de l’impulsion.

- Affiner le POI précisément autour de ce gap :

- Le bas du gap = support potentiel.

- Le haut du gap = zone de réaction.

- Le centre du gap ≈ nœud de volume faible → retournement probable.

Les gaps sont des zones à haute probabilité pour des entrées

ASTUCE : En suivant la stratégie enseignée par AcademyX Online, vous saurez utiliser l’affichage en gammes qui permet de repérer les gaps internes invisibles sur les TF classiques.

Les POI d’impulsion sont souvent accompagnés de discontinuités dans les prix :

| Type de gaps | Caractéristiques |

|---|---|

| gap classique | Absence de transactions entre deux bougies |

| FVG | Déséquilibre entre le prix équitable et le prix actuel |

| gap interne | Visible uniquement sur les timeframes inférieurs |

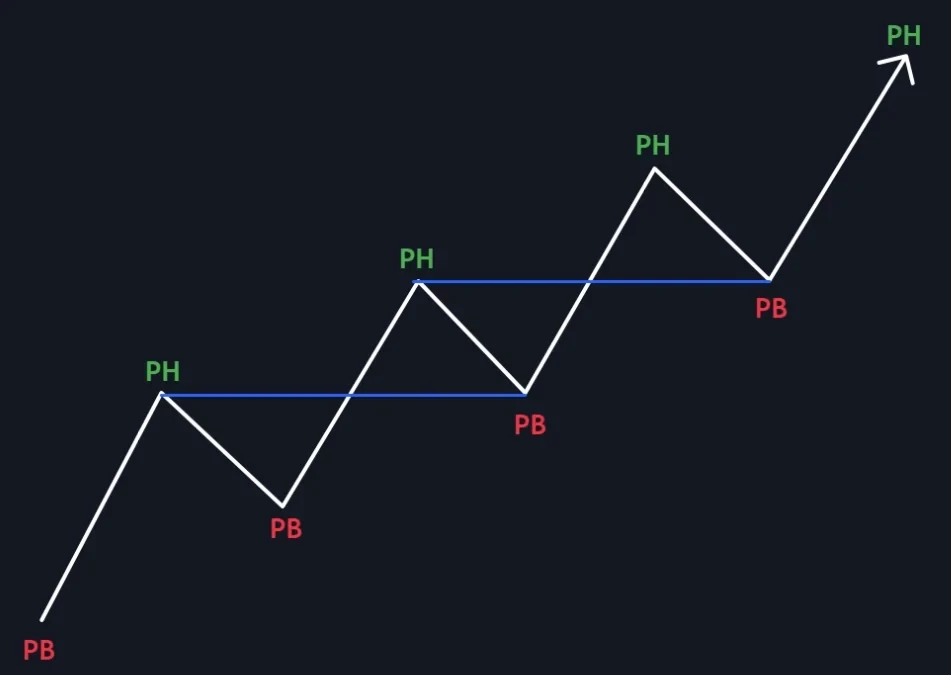

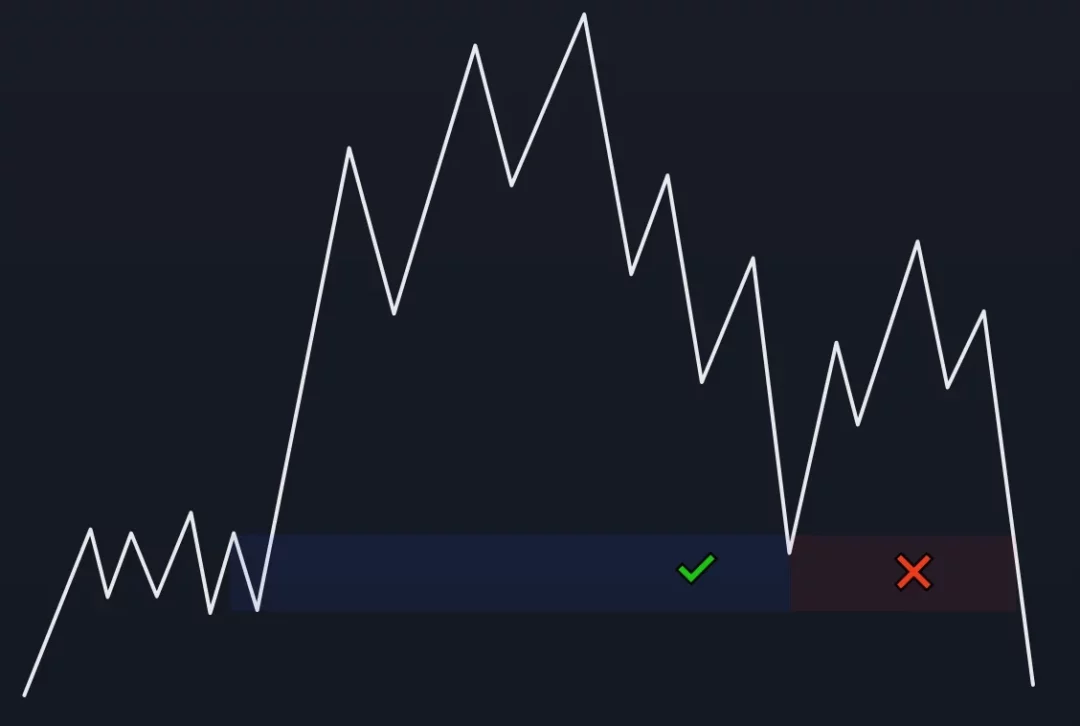

Break Of Structure (BOS)

Le Break of Structure (BOS) représente un concept fondamental dans la validation des POI d’impulsion. Cette notion, essentielle pour tout trader technique, se manifeste lorsque le marché rompt de manière significative avec sa structure établie. Dans le contexte des marchés financiers, le BOS agit comme un signal puissant indiquant un potentiel changement de dynamique des prix.

Un trader averti reconnaîtra un BOS authentique à travers plusieurs caractéristiques distinctives. La première et plus évidente est la rupture claire d’une structure de marché préexistante, qu’il s’agisse d’une tendance établie, d’un canal de prix, ou d’une formation chartiste classique. Cette rupture s’accompagne généralement d’une augmentation notable du volume d’échanges, témoignant de l’engagement des acteurs majeurs du marché.

L’identification d’un BOS commence par une lecture précise de la structure du marché. Le trader repère une configuration claire, puis observe les déviations significatives qui rompent cette structure.

Ce changement est validé par le volume et le momentum, confirmant qu’il ne s’agit pas d’un simple bruit, mais d’un tournant structurel du marché.

Un véritable BOS se reconnaît à son effet durable : l’ancien support devient résistance (ou inversement), marquant un changement profond dans le comportement des prix.

Lorsque ce BOS coïncide avec un POI d’impulsion, cela crée une opportunité de trading idéale, surtout lors du retest de la zone cassée, avec un excellent ratio risque/récompense.

Mais cette approche exige discipline et rigueur : le BOS doit s’intégrer à une stratégie globale, avec une gestion du risque stricte, car il marque souvent des zones pivots critiques.

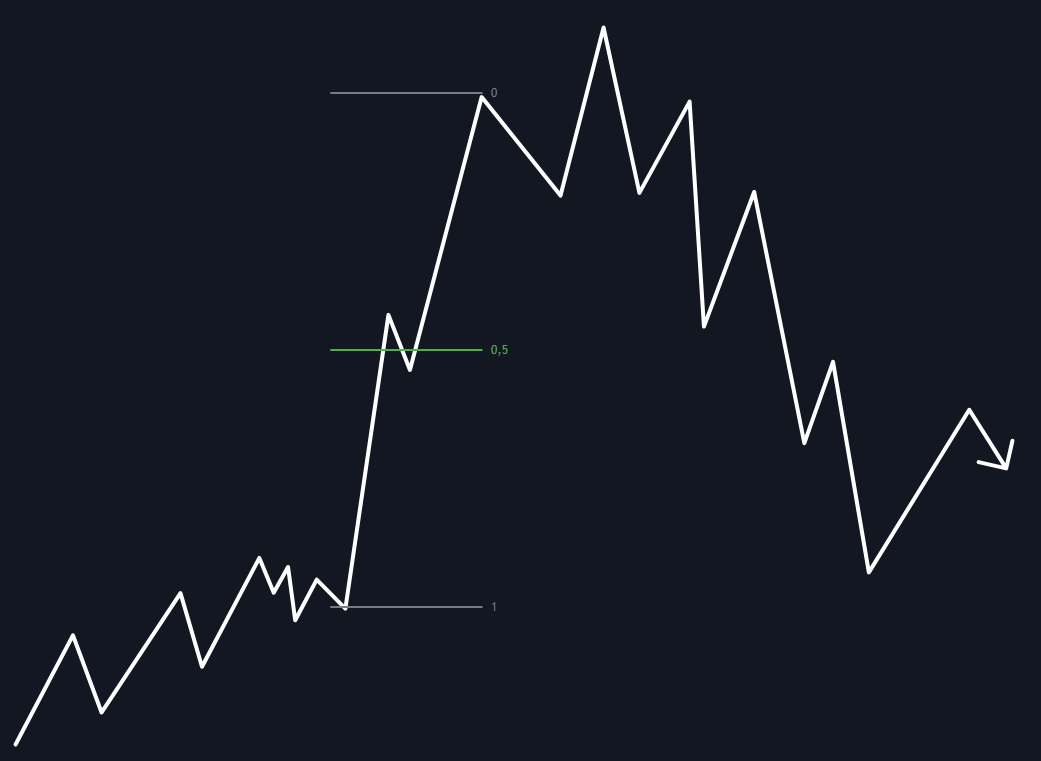

La Règle des 50%

La règle des 50% constitue un principe fondamental dans l’analyse des Point Of Interest, offrant un cadre précis pour l’identification des zones de retournement potentielles.

Principe fondamental

Cette règle stipule qu’une impulsion de marché se décompose généralement en deux phases distinctes :

- Une première impulsion créant le POI initial

- Une phase de consolidation/rejet autour du niveau 50%

- Une seconde impulsion dans la direction originale

Applications fractales

La règle des 50% s’applique de manière fractale, créant une hiérarchie de niveaux :

| Niveau | Position relative | Importance |

|---|---|---|

| Principal | 0% | Majeure |

| Principal | 50% | Majeure |

| Secondaire | 25% | Intermédiaire |

| Secondaire | 75% | Intermédiaire |

Niveaux 25% et 75%

Ces niveaux secondaires offrent des opportunités supplémentaires :

- Points de réaction mineurs mais significatifs

- Zones de consolidation intermédiaires

- Niveaux de validation de la tendance

- Points d’entrée secondaires

L’application pratique de cette règle nécessite :

- L’identification précise de l’impulsion complète

- Le calcul des niveaux de retracement

- La confirmation par d’autres éléments techniques

- L’observation du comportement des prix à ces niveaux

Cette règle des 50% permet d’anticiper avec plus de précision les zones où le marché est susceptible de réagir, renforçant ainsi la probabilité de succès des trades basés sur les POI.

Aspects Pratiques et Pièges

La mise en pratique de l’analyse des Point Of Interest requiert une attention particulière aux détails et la conscience des pièges courants qui peuvent compromettre l’efficacité d’une stratégie.

Risques de suroptimisation

La recherche excessive de précision peut être contre-productive :

- Zones trop étroites manquant des opportunités

- Multiplication excessive des POI

- Paralysie par l’analyse

- Perte de vue du contexte global

Principe d’efficience du marché

L’efficience influence directement l’utilisation des POI :

- Adaptation constante du marché aux zones connues

- Évolution des réactions aux niveaux populaires

- Nécessité d’ajustement continu des stratégies

- Impact de la démocratisation des techniques

Proportions et cohérence

La maîtrise des POI (Points of Interest) en trading repose fondamentalement sur le principe de proportionnalité, élément crucial pour optimiser vos performances sur les marchés financiers.

Utilisez le bon timeframe pour vos POI selon votre objectif de trading.

Si vous tradez sur 5 minutes, analysez vos POI sur 5 minutes (et plus haut, 15 mn pour la tendance primaire).

En résumé : Timeframe d’analyse = Timeframe de trading (et supérieur).

Sinon, vos zones POI seront soit trop petites, soit trop grandes pour votre stratégie… Une analyse cohérente nécessite une correspondance entre l’échelle d’observation et celle d’exécution.

POI trop restreint

Un POI identifié sur un timeframe trop court (exemple : 5 minutes) pour un objectif de trading à plus long terme (4 heures) créera une zone d’analyse trop étroite, compliquant significativement la validation des signaux.

POI trop étendu

À l’inverse, utiliser un POI daily pour un objectif de trading en timeframe 1 heure génère une zone d’analyse disproportionnée, multipliant les faux signaux et les risques d’entrées prématurées.

Dans le cas où la bougie servant de POI est disproportionnée par rapport à l’impulsion, n’hésitez pas à utiliser le principe de fractalité en diminuant votre time frame pour avoir une meilleure vision du marché.

La réussite en trading dépend donc largement de votre capacité à respecter cette proportionnalité dans l’analyse des POI, garantissant ainsi une approche plus précise et cohérente de vos stratégies d’investissement.

| Élément | Considération |

|---|---|

| Taille du POI | Proportionnelle à l’impulsion |

| Zone d’influence | Adaptée au timeframe |

| Risk/Reward | Cohérent avec la structure |

| Position size | Aligné avec l’importance du niveau |

Gestion des faux signaux

La capacité à identifier et gérer les faux signaux constitue une compétence cruciale pour tout trader. Ces signaux trompeurs se manifestent généralement par des réactions de prix incohérentes avec le contexte technique global. Un volume d’échanges insuffisant lors d’une réaction de prix peut indiquer un manque de conviction du marché. De même, une structure technique incomplète ou un contexte contradictoire avec les autres timeframes doivent alerter le trader sur la potentielle invalidité du signal. L’observation attentive de ces éléments permet d’éviter les entrées hasardeuses et de préserver son capital.

Bonnes pratiques

Le développement d’une approche professionnelle du trading nécessite l’adoption de pratiques rigoureuses. La tenue d’un journal de trading détaillé représente un outil indispensable pour documenter systématiquement chaque opération. Cette documentation doit inclure non seulement les aspects techniques de chaque trade, mais également les observations sur le comportement du marché et les réactions aux différents niveaux de prix. L’analyse régulière des performances permet d’identifier les patterns récurrents et d’affiner sa stratégie en fonction des résultats obtenus. La clé du succès réside dans l’ajustement constant de son approche basé sur une analyse objective des données collectées.

Erreurs courantes à éviter

Les traders débutants comme expérimentés doivent rester vigilants face à certaines erreurs récurrentes qui peuvent compromettre leur performance. La surcharge d’analyse constitue un piège fréquent, où l’accumulation excessive de Points d’Intérêt sur un graphique peut conduire à la confusion et à la paralysie décisionnelle. Le manque de vision globale du marché représente une autre erreur critique, où le trader se focalise excessivement sur un seul timeframe au détriment du contexte général. L’impatience dans l’attente des confirmations techniques peut également mener à des entrées prématurées et des pertes évitables. La réussite en trading repose sur la capacité à maintenir une approche équilibrée, alliant analyse technique rigoureuse et discipline d’exécution.

Éléments clés de succès

La réussite d’une stratégie basée sur les POI (Points d’Intérêt) repose sur plusieurs éléments fondamentaux.

Plan de trading

Le respect méticuleux du plan de trading constitue la pierre angulaire de l’utilisation efficace des POI. Les traders expérimentés savent que la patience est cruciale lors de l’identification des POI, car précipiter une entrée peut compromettre la qualité du setup.

Documentation

La documentation systématique des trades impliquant des POI permet d’affiner sa compréhension et d’optimiser ses futures décisions. L’analyse régulière des performances liées aux trades sur POI révèle les points forts et les axes d’amélioration de la stratégie.

Approfondir

Pour intégrer efficacement les POI dans sa méthodologie de trading, il est essentiel de développer une compréhension approfondie de ce concept. La discipline d’exécution joue un rôle crucial dans le succès des trades basés sur les POI, car chaque niveau nécessite une approche précise et méthodique. La maîtrise émotionnelle devient particulièrement importante lors du trading sur POI, car ces zones peuvent générer des mouvements significatifs du marché.

Adaptabilité

L’adaptation continue aux conditions changeantes du marché est indispensable pour maintenir l’efficacité des stratégies basées sur les POI. Les traders doivent régulièrement ajuster leur approche des POI en fonction de l’évolution des marchés et des changements de volatilité.

QUIZ

Résultats

#1. Quel est le rôle principal d’un POI dans une analyse de marché ?

#2. Quelle affirmation décrit le mieux l’utilité des zones en analyse graphique ?

#3. Lequel des types suivants de POI est typiquement associé à un mouvement directionnel fort précédé d’une compression ou stagnation ?

#4. Pourquoi le prix revient-il souvent combler un gap laissé lors d’une impulsion ?

#5. Quelle situation peut signaler une future impulsion haussière ?

#6. Quelle affirmation est fausse concernant les POIs ?

#7. Quel outil peut être combiné à un POI pour valider l’entrée en position ?

#8. Comment un trader renforce-t-il la fiabilité d’un POI ?

FAQ

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !