Auteur : AcademyX Online

Auteur : AcademyX Online Les Ordres de Trading : Market vs Limit

Les Fondamentaux des Ordres Boursiers

Le monde du trading repose sur un système complexe d’ordres qui permettent aux investisseurs d’acheter et de vendre des actifs financiers. Que vous souhaitiez investir dans les actions, les crypto-monnaies, ou le forex, la compréhension de ces mécanismes est cruciale pour optimiser vos transactions.

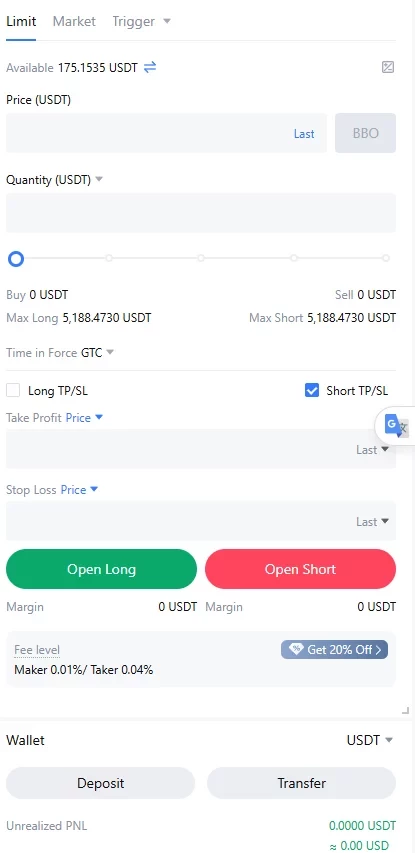

Qu’est-ce qu’un Ordre Market ?

Un ordre market, également appelé ordre au marché, représente l’instruction d’acheter ou de vendre un actif immédiatement au meilleur prix disponible sur le marché. Imaginez-vous dans un magasin où vous êtes prêt à acheter un produit au prix affiché, sans négociation. C’est exactement le principe de l’ordre market.

Lorsque vous passez un ordre market, vous privilégiez la rapidité d’exécution au prix exact. Le prix du marché correspond alors au meilleur prix proposé par les vendeurs si vous achetez, ou par les acheteurs si vous vendez. Par exemple, si vous souhaitez acheter une action dont le prix actuel est de 100€, votre ordre sera exécuté immédiatement, même si le prix monte à 101€ pendant l’exécution.

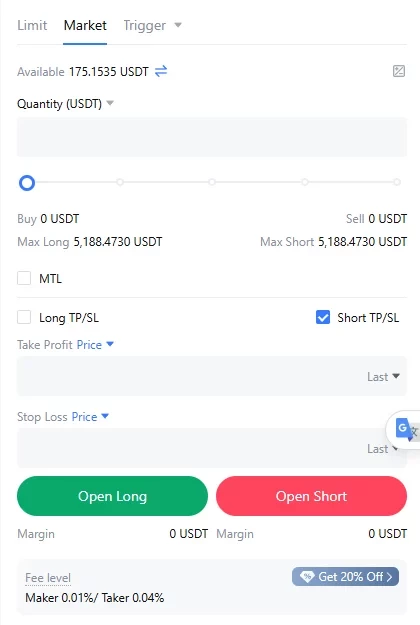

Qu’est-ce qu’un Ordre Limit ?

Un ordre limit, ou ordre à cours limité, vous permet de spécifier le prix maximum auquel vous êtes prêt à acheter ou le prix minimum auquel vous acceptez de vendre.

C’est comme si vous posiez une limite claire : « Je n’achèterai pas au-dessus de ce prix » ou « Je ne vendrai pas en dessous de ce prix ».

Contrairement à l’ordre market, l’ordre limit vous donne un contrôle précis sur le prix de votre transaction. Si vous placez un ordre limit d’achat à 98€ pour une action qui se négocie actuellement à 100€, votre ordre ne sera exécuté que si le prix descend à 98€ ou moins.

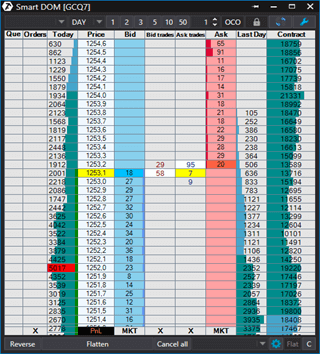

Le Fonctionnement du Carnet d’Ordres

Le carnet d’ordres constitue la colonne vertébrale de tout marché financier. Il répertorie l’ensemble des ordres d’achat et de vente en attente d’exécution. Sa compréhension est essentielle pour maîtriser l’exécution d’ordre.

Dans le carnet d’ordres, vous trouverez :

– Les ordres d’achat (bid) classés par prix décroissant

– Les ordres de vente (ask) classés par prix croissant

– Le volume disponible à chaque niveau de prix

La différence entre le meilleur prix d’achat et le meilleur prix de vente forme le spread achat-vente. Plus ce spread est étroit, plus le marché est liquide et efficace.

Avantages et Inconvénients des Ordres Market

L’utilisation des ordres market présente des caractéristiques spécifiques qui peuvent s’avérer avantageuses ou limitantes selon les situations de trading.

Rapidité d’Exécution et Garantie de Transaction

La principale force de l’ordre market réside dans sa rapidité d’exécution. Dans des marchés volatils comme celui des crypto-monnaies ou du forex, cette instantanéité peut être cruciale. Par exemple, lors d’une annonce économique majeure affectant une paire de devises, la capacité à entrer ou sortir rapidement du marché peut faire la différence entre un profit et une perte.

Cependant, cette rapidité a un coût. Le prix d’exécution peut différer du prix observé au moment de la passation de l’ordre, particulièrement sur des marchés peu liquides. Ce phénomène, appelé slippage, peut impacter significativement la rentabilité de vos transactions.

Impact sur le Spread et les Coûts

Les ordres market sont directement affectés par le spread achat-vente. Sur des marchés peu liquides, ce spread peut être important, augmentant le coût effectif de vos transactions. Prenons l’exemple d’une action peu échangée : Si le meilleur prix d’achat est de 100€ et le meilleur prix de vente de 102€, un trader utilisant des ordres market paiera automatiquement 102€ à l’achat et recevra 100€ à la vente, soit une différence de 2€ à supporter.

Situations Idéales pour les Ordres Market

Les ordres market sont particulièrement adaptés dans plusieurs contextes :

- Lors de mouvements de marché rapides où la priorité est de prendre position

- Sur des marchés très liquides où les spreads sont faibles

- Pour les traders privilégiant la certitude d’exécution à la précision du prix

Maîtriser les Ordres Limit

La maîtrise des ordres limit représente souvent la différence entre un trading amateur et professionnel.

Stratégies de Placement des Ordres Limit

Le placement stratégique des ordres limit requiert une compréhension approfondie du marché. Les traders expérimentés analysent souvent les niveaux de support et de résistance, les zones de congestion, et les tendances de marché pour optimiser leurs points d’entrée et de sortie.

ASTUCE : Une stratégie courante consiste à placer des ordres limit légèrement en dehors des niveaux de prix actuels. Par exemple, sur le marché des actions, un trader pourrait placer un ordre limit d’achat juste au-dessus d’un niveau de support technique, anticipant un possible rebond.

Gestion des Risques avec les Ordres Limit

Les ordres limit excellent dans la gestion des risques car ils permettent un contrôle précis des prix d’entrée et de sortie. Cette prévisibilité permet aux traders de :

- Calculer précisément leur exposition au risque

- Planifier leurs objectifs de profit

- Maintenir un ratio risque/récompense cohérent

Imaginons un trader qui identifie une opportunité d’achat sur une action à 50€. En utilisant un ordre limit, il peut spécifier un prix d’achat maximum de 50,50€, limitant ainsi sa perte potentielle initiale et permettant un calcul précis de sa position.

Cas Pratiques d’Utilisation

Les ordres limit trouvent leur utilité dans de nombreuses situations de marché : Sur le marché des crypto-monnaies, où la volatilité peut être extrême, les ordres limit permettent de capturer des opportunités lors de mouvements de prix rapides. Dans le trading d’actions peu liquides, ils permettent d’éviter les spreads défavorables en spécifiant des prix d’exécution précis. Sur le forex, ils sont utilisés pour entrer sur des niveaux techniques spécifiques pendant les périodes de faible activité.

Comparaison Pratique des Deux Types d’Ordres

La compréhension approfondie des différences entre ordres market et ordres limit permet d’optimiser leur utilisation selon les conditions de marché.

Impact sur le Portfolio

Les choix des types d’ordres influencent directement la performance de votre portefeuille. L’utilisation exclusive d’ordres market peut augmenter vos coûts de transaction de manière significative. Par exemple, sur une série de 100 transactions avec un spread moyen de 0,1%, l’impact cumulé peut atteindre 10% de votre capital initial, sans même considérer les commissions de courtage.

Les ordres limit permettent une meilleure gestion des coûts, mais peuvent entraîner des opportunités manquées. Un trader utilisant exclusivement des ordres limit pourrait manquer une tendance haussière forte en attendant un prix d’entrée trop bas.

Influence du Volume et de la Liquidité

La liquidité du marché joue un rôle crucial dans le choix du type d’ordre. Sur les marchés très liquides comme les grandes paires de devises du forex (EUR/USD, GBP/USD), les ordres market présentent moins de risques car les spreads sont généralement serrés.

En revanche, sur des marchés moins liquides comme certaines crypto-monnaies alternatives ou actions de petite capitalisation, les ordres limit deviennent essentiels pour éviter des exécutions à des prix défavorables. Dans ces cas, la différence entre le prix attendu et le prix d’exécution peut atteindre plusieurs pourcentages.

Choix de l’Ordre Selon le Contexte de Marché

Le contexte de marché détermine souvent le type d’ordre optimal :

Pendant les périodes de forte volatilité, les ordres market peuvent être préférables pour assurer l’exécution, particulièrement lors de la sortie de positions risquées.

En période de stabilité relative, les ordres limit permettent d’optimiser les points d’entrée et de sortie, maximisant ainsi le potentiel de profit.

Optimisation de vos Stratégies de Trading

L’optimisation de votre approche du trading nécessite une utilisation judicieuse des différents types d’ordres.

Combiner les Différents Types d’Ordres

Une stratégie efficace implique souvent la combinaison intelligente des ordres market et limit. Par exemple, lors de l’ouverture d’une position, un trader peut utiliser un ordre limit pour obtenir un meilleur prix d’entrée, mais prévoir un ordre market pour la sortie en cas de mouvement défavorable rapide.

Cette approche hybride permet de bénéficier des avantages de chaque type d’ordre tout en minimisant leurs inconvénients respectifs. Un trader expérimenté pourrait par exemple :

- Utiliser des ordres limit pour accumuler des positions lors de corrections de marché

- Conserver des ordres market comme filet de sécurité pour les situations d’urgence

- Adapter sa stratégie en fonction des conditions de liquidité

Adaptation aux Différents Marchés

Chaque marché présente des caractéristiques uniques qui influencent le choix des ordres :

Sur le marché des actions, les ordres limit sont particulièrement utiles pendant les premières et dernières heures de trading, où la volatilité est souvent plus élevée.

Dans le trading de crypto-monnaies, la combinaison d’ordres devient cruciale en raison de la volatilité extrême et des variations de liquidité selon les heures.

Sur le forex, l’utilisation d’ordres limit est souvent privilégiée pendant les périodes de faible activité, tandis que les ordres market peuvent être plus appropriés pendant les sessions principales.

Erreurs Communes à Éviter

La maîtrise du passage d’ordre implique d’éviter plusieurs erreurs classiques :

La première erreur consiste à utiliser systématiquement le même type d’ordre sans considérer le contexte de marché. Un trader débutant pourrait par exemple s’obstiner à utiliser des ordres limit dans un marché fortement directionnel, manquant ainsi des opportunités significatives.

Une autre erreur fréquente est de négliger l’impact du spread dans le calcul des points d’entrée et de sortie. Un ordre limit placé trop près du prix actuel sur un actif à spread large risque de ne jamais être exécuté.

Enfin, beaucoup de traders sous-estiment l’importance de la patience avec les ordres limit. L’annulation prématurée d’ordres limit non exécutés pour les remplacer par des ordres market peut rapidement éroder les performances du portfolio.

Comment calculer le coût réel d’un ordre market par rapport à un ordre limit ?

Le coût réel d’un ordre market comprend le spread (différence entre prix d’achat et de vente), le slippage potentiel (différence entre prix attendu et prix d’exécution), et les commissions de courtage. L’ordre limit permet de contrôler le prix d’exécution mais peut entraîner des coûts d’opportunité si l’ordre n’est pas exécuté.

QUIZ

Résultats

#1. Qu’est-ce qu’un ordre market ?

Sélectionnez tout ce qui s'y rapporte:

#2. Quel est l’avantage principal d’un ordre limit ?

#3. Que représente le spread dans un carnet d’ordres ?

Sélectionnez tout ce qui s'y rapporte:

#4. Dans quelle situation un ordre market est-il préférable ?

Sélectionnez tout ce qui s'y rapporte:

#5. Que risque-t-on avec un ordre market sur un marché peu liquide ?

#6. Quel est l’inconvénient potentiel d’un ordre limit ?

#7. Quel type d’ordre privilégier pour éviter de payer un spread important ?

#8. Que signifie “slippage” dans l’exécution d’un ordre ?

#9. Pourquoi l’usage systématique des ordres market peut-il nuire à la performance d’un portefeuille ?

Sélectionnez tout ce qui s'y rapporte:

#10. Quelle est la principale différence entre le spread et le slippage ?

FAQ

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !