Auteur : AcademyX Online

Auteur : AcademyX Online Le Guide Complet du Trading : De Débutant à Expert

- Introduction au Trading

- Les Bases du Trading

- Analyse Technique et Fondamentale

- Stratégies de Trading

- Gestion des Risques et Psychologie du Trading

- Outils et Plateformes de Trading

- Trading sur Différents Marchés

- Actualités et Analyse de Marché

- Formation Continue et Développement

- Aspects Légaux et Fiscaux du Trading

- Conclusion

Introduction au Trading

Qu’est-ce que le trading ?

Le trading est l’activité d’achat et de vente d’instruments financiers dans le but de réaliser des profits à court ou moyen terme. Contrairement à l’investissement à long terme, le trading implique généralement des transactions plus fréquentes et une gestion active des positions. Les traders cherchent à tirer parti des fluctuations de prix sur différents marchés, qu’il s’agisse des actions, des devises, des matières premières ou d’autres actifs financiers. Cette activité nécessite une compréhension approfondie des marchés, une analyse rigoureuse et une gestion efficace des risques.

Les différents marchés financiers

Le monde du trading offre de nombreuses opportunités sur divers marchés financiers. Voici les principaux :

- Marché des actions : Il s’agit de l’achat et de la vente de parts de sociétés cotées en bourse. Les traders peuvent spéculer sur la hausse ou la baisse des cours des actions.

- Marché des devises (Forex) : C’est le plus grand marché financier au monde, où les traders échangent des paires de devises 24 heures sur 24, 5 jours par semaine.

- Marché des matières premières : Il comprend le trading de ressources naturelles comme l’or, le pétrole, le blé ou le café.

- Marché des indices boursiers : Les traders peuvent spéculer sur la performance globale d’un marché boursier, comme le CAC 40 en France ou le S&P 500 aux États-Unis.

- Marché des obligations : Il concerne le trading de titres de créance émis par les gouvernements ou les entreprises.

- Marché des produits dérivés : Il inclut les options, les contrats à terme (futures) et les CFD (Contrats sur la Différence).

- Marché des cryptomonnaies : Un marché relativement nouveau et volatil, où les traders échangent des monnaies numériques comme le Bitcoin ou l’Ethereum.

Pourquoi devenir trader ?

Devenir trader peut être attrayant pour plusieurs raisons :

- Potentiel de gains élevés : Le trading offre la possibilité de réaliser des profits importants, notamment grâce à l’effet de levier.

- Flexibilité : Les traders peuvent travailler de n’importe où, à condition d’avoir une connexion internet stable.

- Indépendance : Le trading permet d’être son propre patron et de prendre ses propres décisions d’investissement.

- Défi intellectuel : L’analyse des marchés et l’élaboration de stratégies stimulent constamment l’esprit.

- Apprentissage continu : Les marchés évoluent constamment, offrant des opportunités d’apprentissage permanentes.

Cependant, il est important de noter que le trading comporte également des risques significatifs. Une formation solide, une gestion rigoureuse des risques et une discipline stricte sont essentielles pour réussir dans ce domaine.

Les Bases du Trading

Comprendre les devises et le marché Forex

Le marché des changes, également connu sous le nom de Forex (Foreign Exchange), est le plus grand marché financier au monde. Il permet l’échange de devises et fonctionne 24 heures sur 24, 5 jours par semaine. Les paires de devises sont au cœur du trading Forex. Elles représentent la valeur relative d’une monnaie par rapport à une autre. Par exemple, la paire EUR/USD indique combien de dollars américains sont nécessaires pour acheter un euro. Les principales caractéristiques du marché Forex sont :

- Liquidité élevée : Le volume important des échanges permet d’entrer et de sortir facilement des positions.

- Volatilité : Les prix des devises fluctuent constamment, offrant de nombreuses opportunités de trading.

- Effet de levier : Les brokers Forex proposent généralement un effet de levier important, permettant de contrôler de grandes positions avec un capital relativement faible.

Les CFDs et leur fonctionnement

Les CFD (Contrats sur la Différence) sont des instruments financiers dérivés qui permettent aux traders de spéculer sur les mouvements de prix d’un actif sous-jacent sans le posséder réellement. Principales caractéristiques des CFD :

- Diversité : Les CFD sont disponibles sur de nombreux marchés, y compris les actions, les indices, les matières premières et les devises.

- Trading à la hausse et à la baisse : Les traders peuvent profiter des mouvements de prix dans les deux directions.

- Effet de levier : Les CFD offrent généralement un effet de levier important, amplifiant les gains potentiels mais aussi les pertes.

- Pas de propriété de l’actif sous-jacent : Les traders spéculent uniquement sur les variations de prix.

- Coûts de transaction : Les frais de trading des CFD incluent généralement des spreads et des commissions.

Il est crucial de comprendre que les CFD sont des produits complexes et à haut risque, particulièrement en raison de l’effet de levier.

Les marchés Futures et leur fonctionnement

Les contrats Futures sont des accords standardisés pour acheter ou vendre un actif spécifique à un prix prédéterminé à une date future. Voici les principales caractéristiques des marchés Futures :

- Standardisation : Les contrats Futures sont hautement standardisés en termes de quantité, qualité et date de livraison de l’actif sous-jacent.

- Effet de levier : Comme les CFD, les Futures offrent un effet de levier important, permettant de contrôler une grande quantité d’actifs avec un capital relativement faible.

- Livraison physique ou règlement en espèces : À l’échéance, certains contrats Futures peuvent impliquer la livraison physique de l’actif, tandis que d’autres se règlent en espèces.

- Utilisation : Les Futures sont utilisés pour la spéculation, mais aussi pour la couverture par les entreprises qui cherchent à se protéger contre les fluctuations de prix.

- Marchés : On trouve des contrats Futures sur de nombreux actifs, incluant les matières premières, les indices boursiers, les devises et même les taux d’intérêt.

- Chambre de compensation : Les transactions sur les Futures passent par une chambre de compensation, réduisant ainsi le risque de contrepartie.

Le trading de Futures nécessite une compréhension approfondie du fonctionnement de ces contrats et des risques associés. Il est particulièrement important de surveiller les dates d’expiration et de comprendre les implications de la « rolling over » des positions

L’importance de l’effet de levier

L’effet de levier est un outil puissant en trading, permettant aux traders de contrôler des positions plus importantes que leur capital ne le permettrait normalement. Il fonctionne comme un multiplicateur de l’exposition au marché. Par exemple, avec un effet de levier de 1:100, un trader peut contrôler une position de 100 000 $ avec seulement 1 000 $ de capital. Avantages de l’effet de levier :

- Amplification des gains potentiels

- Possibilité de trader des positions importantes avec un capital limité

- Diversification accrue du portefeuille

Risques de l’effet de levier :

- Amplification des pertes potentielles

- Risque de liquidation rapide des positions

- Stress psychologique accru

Il est essentiel pour les traders, en particulier les débutants, de comprendre et de gérer prudemment l’effet de levier. Une gestion des risques rigoureuse est cruciale lors de l’utilisation de l’effet de levier.

Les paires de devises majeures, mineures et exotiques

Dans le trading Forex, les paires de devises sont classées en trois catégories principales :

- Paires majeures :

- Impliquent le dollar américain (USD) et une autre devise majeure

- Exemples : EUR/USD, GBP/USD, USD/JPY, USD/CHF

- Caractéristiques : Forte liquidité, spreads serrés, volatilité modérée

- Paires mineures (ou croisées) :

- N’impliquent pas le dollar américain

- Exemples : EUR/GBP, EUR/JPY, GBP/JPY

- Caractéristiques : Liquidité moyenne, spreads plus larges que les paires majeures

- Paires exotiques :

- Impliquent une devise majeure et la devise d’un marché émergent ou d’une petite économie

- Exemples : USD/TRY (dollar/lire turque), EUR/ZAR (euro/rand sud-africain)

- Caractéristiques : Faible liquidité, spreads larges, forte volatilité

Chaque catégorie de paires de devises présente des opportunités et des défis uniques pour les traders. Les débutants commencent généralement par les paires majeures en raison de leur stabilité relative et de leur liquidité élevée, avant de s’aventurer progressivement vers les paires mineures et exotiques à mesure qu’ils gagnent en expérience.

Analyse Technique et Fondamentale

Les principes de l’analyse technique

L’analyse technique est une méthode d’évaluation des instruments financiers basée sur l’étude des mouvements de prix et des volumes d’échange. Elle repose sur trois principes fondamentaux :

- Le marché intègre tout : Tous les facteurs influençant le prix d’un actif sont déjà reflétés dans son cours.

- Les prix évoluent en tendances : Les mouvements de prix ne sont pas aléatoires et suivent des tendances identifiables.

- L’histoire se répète : Les schémas de prix ont tendance à se reproduire, reflétant la psychologie des traders.

Les traders utilisant l’analyse technique s’appuient sur des graphiques, des figures chartistes et des indicateurs pour prendre leurs décisions de trading.

Indicateurs techniques essentiels

Les indicateurs techniques sont des outils mathématiques utilisés pour analyser les mouvements de prix. Voici quelques indicateurs essentiels :

- Moyennes mobiles : Elles lissent les fluctuations de prix pour identifier les tendances.

- RSI (Relative Strength Index) : Mesure la vitesse et le changement des mouvements de prix pour identifier les conditions de surachat ou de survente.

- MACD (Moving Average Convergence Divergence) : Révèle les changements de force, de direction, de momentum et de durée d’une tendance.

- Bandes de Bollinger : Mesurent la volatilité du marché et identifient les conditions de surachat ou de survente.

- Stochastique : Compare le prix de clôture actuel à sa fourchette de prix sur une période donnée.

Ces indicateurs peuvent être utilisés seuls ou en combinaison pour confirmer les signaux de trading et améliorer la prise de décision.

L’analyse fondamentale pour le trading

L’analyse fondamentale examine les facteurs économiques, financiers et géopolitiques qui influencent la valeur d’un actif. Elle est particulièrement importante pour le trading à long terme et le swing trading. Éléments clés de l’analyse fondamentale :

- Données économiques : PIB, taux de chômage, inflation, etc.

- Politiques monétaires : Décisions des banques centrales, taux d’intérêt.

- Événements géopolitiques : Élections, conflits, accords commerciaux.

- Rapports financiers des entreprises : Pour le trading d’actions.

- Offre et demande : Particulièrement important pour les matières premières.

L’analyse fondamentale aide les traders à comprendre les forces sous-jacentes qui influencent les mouvements de prix à long terme.

Combiner analyse technique et fondamentale

La combinaison de l’analyse technique et fondamentale peut offrir une perspective plus complète du marché. Voici comment les traders peuvent intégrer ces deux approches :

- Utiliser l’analyse fondamentale pour la direction générale : Déterminer la tendance à long terme basée sur les fondamentaux.

- Affiner les entrées avec l’analyse technique : Utiliser les graphiques et les indicateurs pour identifier les points d’entrée et de sortie précis.

- Confirmer les signaux : Utiliser une approche pour confirmer les signaux de l’autre.

- Gérer les risques : L’analyse technique peut aider à définir des niveaux de stop-loss précis, tandis que l’analyse fondamentale peut alerter sur les risques potentiels.

- Adapter la stratégie au contexte : Utiliser l’analyse fondamentale pour comprendre le contexte global et ajuster la stratégie technique en conséquence.

En combinant ces deux méthodes, les traders peuvent développer une approche plus robuste et adaptative du marché.

Stratégies de Trading

Le day trading expliqué

Le day trading est une stratégie où les traders ouvrent et ferment leurs positions dans la même journée de trading. Cette approche vise à profiter des petites fluctuations de prix intra-journalières. Caractéristiques du day trading :

- Courte durée : Les positions sont généralement tenues de quelques minutes à quelques heures.

- Volume élevé : Les day traders effectuent souvent de nombreuses transactions par jour.

- Utilisation intensive de l’analyse technique : Les graphiques à court terme et les indicateurs techniques sont cruciaux.

- Gestion stricte des risques : Les stop-loss et les prises de bénéfices sont essentiels.

Avantages du day trading :

- Pas d’exposition au risque overnight

- Potentiel de profits réguliers

- Flexibilité dans les horaires de trading

Inconvénients :

- Stress élevé et fatigue mentale

- Coûts de transaction potentiellement élevés

- Nécessite une concentration intense et une disponibilité constante

Le day trading peut être lucratif, mais il nécessite une discipline stricte, une gestion rigoureuse des risques et une compréhension approfondie du marché.

Swing trading : principes et application

Le swing trading est une stratégie à moyen terme qui vise à capturer les « swings » ou oscillations de prix sur plusieurs jours ou semaines. Les swing traders cherchent à identifier les tendances et à en profiter jusqu’à ce qu’elles montrent des signes d’inversion. Principes du swing trading :

- Identification des tendances : Utilisation de graphiques journaliers ou hebdomadaires pour repérer les tendances.

- Points d’entrée et de sortie : Recherche de moments opportuns pour entrer dans une tendance et en sortir.

- Gestion des positions : Utilisation de stop-loss et d’objectifs de profit pour gérer les risques.

- Analyse fondamentale et technique : Combinaison des deux pour une meilleure prise de décision.

Application du swing trading :

- Durée des trades : Généralement de quelques jours à quelques semaines.

- Fréquence des trades : Moins élevée que le day trading, mais plus que l’investissement à long terme.

- Marchés adaptés : Applicable sur de nombreux marchés, y compris le Forex, les actions et les matières premières.

Le swing trading offre un bon équilibre entre le day trading intensif et l’investissement à long terme, ce qui en fait une stratégie populaire parmi de nombreux traders.

Scalping : techniques pour traders avancés

Le scalping est une stratégie de trading à très court terme qui vise à réaliser de nombreux petits profits sur des mouvements de prix minimes. Les scalpers cherchent à exploiter les micro-fluctuations du marché, souvent en l’espace de quelques secondes ou minutes. Techniques de scalping :

- Trading sur le carnet d’ordres : Analyse des flux d’ordres pour anticiper les mouvements de prix à très court terme.

- Utilisation de graphiques en ticks : Observation des mouvements de prix tick par tick plutôt que sur des intervalles de temps.

- Exploitation des écarts de spread : Profiter des différences de prix entre les offres d’achat et de vente.

- Trading de momentum : Entrer rapidement dans la direction d’un mouvement de prix soudain.

Considérations importantes pour le scalping :

- Rapidité d’exécution : Essentielle pour entrer et sortir des positions rapidement.

- Coûts de transaction : Peuvent avoir un impact significatif en raison du grand nombre de trades.

- Stress élevé : Requiert une concentration intense et une prise de décision rapide.

- Technologie avancée : Nécessite des outils de trading performants et une connexion internet rapide.

Le scalping est une technique avancée qui convient aux traders expérimentés ayant une excellente discipline et une forte tolérance au stress.

Trading algorithmique et automatisé

Le trading algorithmique, également connu sous le nom de trading automatisé ou trading systématique, utilise des programmes informatiques pour exécuter des ordres de trading selon des règles prédéfinies. Caractéristiques du trading algorithmique :

- Exécution rapide : Les algorithmes peuvent analyser et exécuter des trades en millisecondes.

- Absence d’émotion : Les décisions sont basées uniquement sur des règles prédéfinies, éliminant les biais émotionnels.

- Backtesting : Possibilité de tester les stratégies sur des données historiques avant de les appliquer en temps réel.

- Diversification : Capacité à trader simultanément sur plusieurs marchés et instruments.

Types de stratégies algorithmiques :

- Arbitrage : Exploiter les différences de prix entre les marchés.

- Market making : Fournir de la liquidité en plaçant simultanément des ordres d’achat et de vente.

- Tendance suiveur : Identifier et suivre les tendances du marché.

- Mean reversion : Parier sur le retour des prix à leur moyenne historique.

Avantages du trading algorithmique :

- Élimination des erreurs humaines

- Trading 24/7 possible

- Capacité à traiter de grands volumes de données

Défis :

- Coûts de développement et de maintenance élevés

- Risque de bugs ou d’erreurs de programmation

- Nécessité d’une surveillance et d’ajustements constants

Le trading algorithmique est devenu une part importante des marchés financiers modernes, offrant des opportunités uniques mais nécessitant des compétences techniques avancées.

Gestion des Risques et Psychologie du Trading

Élaborer un plan de trading solide

Un plan de trading est un document personnel qui définit les règles et les stratégies qu’un trader suivra dans ses activités de trading. C’est un élément crucial pour maintenir la discipline et la cohérence dans le trading. Éléments clés d’un plan de trading solide :

- Objectifs de trading : Définir des objectifs réalistes à court et long terme.

- Instruments financiers : Spécifier les marchés et les actifs sur lesquels vous allez trader.

- Stratégies de trading : Détailler vos méthodes d’analyse et vos critères d’entrée et de sortie.

- Gestion des risques : Définir votre tolérance au risque et vos règles de gestion du capital.

- Horaires de trading : Établir vos heures de trading et les sessions de marché que vous ciblerez.

- Journal de trading : Prévoir un système pour enregistrer et analyser vos trades.

- Processus d’amélioration continue : Définir comment vous évaluerez et ajusterez régulièrement votre plan.

Un plan de trading bien conçu aide à éliminer les décisions impulsives et émotionnelles, favorisant ainsi une approche plus disciplinée et systématique du trading.

Gestion du capital et des positions

La gestion du capital est un aspect crucial du trading qui vise à préserver le capital du trader tout en maximisant les rendements potentiels. Principes clés de la gestion du capital :

- Règle du 1% : Ne pas risquer plus de 1% du capital total sur un seul trade.

- Diversification : Répartir les risques sur différents instruments et stratégies.

- Sizing des positions : Ajuster la taille des positions en fonction du risque et de la volatilité du marché.

- Stop-loss : Utiliser systématiquement des ordres stop-loss pour limiter les pertes potentielles.

- Prise de profits : Définir des objectifs de profit réalistes et les respecter.

- Ratio risque/récompense : Viser un ratio d’au moins 1:2 pour chaque trade.

- Gestion des drawdowns : Avoir un plan pour gérer les périodes de pertes consécutives.

Une gestion efficace du capital permet de survivre aux inévitables périodes de pertes et de maintenir une croissance stable du compte à long terme.

Contrôle émotionnel et discipline en trading

Le contrôle émotionnel est souvent considéré comme l’un des aspects les plus difficiles mais les plus importants du trading. Les émotions comme la peur, l’avidité et la frustration peuvent conduire à des décisions irrationnelles et coûteuses. Stratégies pour améliorer le contrôle émotionnel :

- Méditation et pleine conscience : Pratiquer régulièrement pour améliorer la concentration et réduire le stress.

- Visualisation : Imaginer différents scénarios de marché et préparer mentalement vos réactions.

- Routine pré-trading : Établir une routine pour vous mettre dans un état d’esprit optimal avant de trader.

- Pauses régulières : Prendre des pauses pour éviter la fatigue mentale et le trading émotionnel.

- Acceptation des pertes : Comprendre que les pertes font partie intégrante du trading et les accepter sans émotion excessive.

- Respect strict du plan de trading : Suivre votre plan même lorsque vos émotions vous poussent à faire autrement.

- Analyse post-trading : Examiner régulièrement vos trades pour identifier les décisions émotionnelles et y remédier.

La discipline en trading consiste à suivre systématiquement votre plan de trading et vos règles de gestion des risques, même face à des situations de marché stressantes ou tentantes.

Apprendre de ses erreurs : le journal de trading

Un journal de trading est un outil essentiel pour tout trader sérieux. Il permet de suivre et d’analyser ses performances, d’identifier ses forces et ses faiblesses, et d’améliorer continuellement sa stratégie de trading. Éléments à inclure dans un journal de trading :

- Détails du trade : Date, heure, instrument, direction (long/short), taille de la position.

- Raisons d’entrée et de sortie : Analyse technique ou fondamentale ayant motivé la décision.

- Résultat du trade : Profit/perte, pourcentage de gain/perte sur le compte.

- Captures d’écran : Graphiques montrant les points d’entrée et de sortie.

- Émotions et état d’esprit : Comment vous vous sentiez avant, pendant et après le trade.

- Respect du plan de trading : Avez-vous suivi votre plan ou dévié ? Pourquoi ?

- Leçons apprises : Ce que vous avez appris de ce trade spécifique.

Analyser régulièrement votre journal de trading peut révéler des modèles dans votre comportement de trading, vous aider à identifier vos erreurs récurrentes et à renforcer vos points forts.

Outils et Plateformes de Trading

Choisir le bon broker

Le choix d’un broker approprié est crucial pour le succès en trading. Voici les facteurs clés à considérer lors de la sélection d’un broker :

- Réglementation : Assurez-vous que le broker est réglementé par des autorités financières reconnues.

- Frais et commissions : Comparez les spreads, les commissions et autres frais potentiels.

- Instruments disponibles : Vérifiez que le broker offre les marchés et instruments que vous souhaitez trader.

- Plateforme de trading : Évaluez la qualité et la convivialité de la plateforme de trading proposée.

- Exécution des ordres : Recherchez des brokers offrant une exécution rapide et fiable des ordres.

- Service client : Un support client réactif et compétent est essentiel.

- Éducation et recherche : Certains brokers offrent des ressources éducatives et des outils de recherche précieux.

- Sécurité des fonds : Vérifiez les mesures de protection des fonds des clients.

- Dépôt minimum : Assurez-vous que le dépôt minimum requis correspond à votre budget.

- Effet de levier : Vérifiez les niveaux d’effet de levier proposés et assurez-vous qu’ils correspondent à votre stratégie de gestion des risques.

Prendre le temps de bien choisir son broker peut faire une différence significative dans votre expérience de trading et vos résultats à long terme.

MetaTrader 4 et 5 : fonctionnalités avancées

MetaTrader 4 (MT4) et MetaTrader 5 (MT5) sont parmi les plateformes de trading les plus populaires, particulièrement dans le marché du Forex. Ces plateformes offrent une gamme de fonctionnalités avancées pour les traders de tous niveaux.Fonctionnalités clés de MetaTrader :

- Interface personnalisable : Les traders peuvent organiser les fenêtres et les graphiques selon leurs préférences.

- Outils d’analyse technique : Une large gamme d’indicateurs et d’outils de dessin sont disponibles pour l’analyse des graphiques.

- Backtesting : Possibilité de tester les stratégies sur des données historiques avant de les appliquer en trading réel.

- Trading automatisé : Support pour les Expert Advisors (EAs), permettant l’exécution automatique des stratégies de trading.

- MQL : Un langage de programmation intégré pour développer des indicateurs personnalisés et des EAs.

- Signaux de trading : Possibilité de suivre et de copier les trades d’autres traders performants.

- Multi-compte : Gestion de plusieurs comptes de trading à partir d’une seule interface.

Différences entre MT4 et MT5 :

- MT5 offre plus d’outils d’analyse technique et de timeframes.

- MT5 permet le trading sur plus de marchés, y compris les actions et les futures.

- MT5 utilise MQL5, une version améliorée du langage de programmation.

Malgré les améliorations de MT5, MT4 reste très populaire en raison de sa simplicité et de la grande disponibilité d’EAs et d’indicateurs personnalisés.

Autres plateformes populaires

Bien que MetaTrader soit largement utilisé, il existe d’autres plateformes de trading populaires, chacune avec ses propres avantages :

- TradingView :

- Plateforme basée sur le web avec des graphiques avancés

- Grande communauté de traders partageant des idées

- Intégration avec de nombreux brokers

- cTrader :

- Interface moderne et intuitive

- Excellente exécution des ordres

- Outils avancés d’analyse de marché

- NinjaTrader :

- Populaire pour le trading de futures

- Outils avancés de gestion des risques

- Personnalisation poussée avec NinjaScript

- thinkorswim de TD Ameritrade :

- Plateforme complète pour actions, options et futures

- Outils éducatifs et de recherche robustes

- Simulations de trading avancées

- Interactive Brokers Trader Workstation (TWS) :

- Accès à une large gamme de marchés mondiaux

- Outils sophistiqués pour les traders professionnels

- Algorithmes de trading avancés

Le choix de la plateforme dépendra de vos besoins spécifiques, de votre style de trading et des marchés sur lesquels vous souhaitez opérer.

Utiliser un compte Démo efficacement

Un compte de démonstration, ou compte démo, est un outil précieux pour les traders débutants et expérimentés. Il permet de pratiquer le trading dans un environnement sans risque financier, en utilisant de l’argent virtuel. Conseils pour utiliser efficacement un compte démo :

- Traiter le comme un compte réel : Appliquez la même discipline et les mêmes règles de gestion des risques que vous le feriez avec de l’argent réel.

- Tester différentes stratégies : Utilisez le compte démo pour expérimenter diverses stratégies de trading sans risque financier.

- Familiarisez-vous avec la plateforme : Apprenez à utiliser toutes les fonctionnalités de la plateforme de trading.

- Pratiquez la gestion des risques : Expérimentez avec différentes tailles de position et niveaux de stop-loss.

- Analysez vos performances : Tenez un journal de trading et analysez vos résultats régulièrement.

- Limitez la durée : Ne restez pas trop longtemps sur un compte démo. Une fois que vous êtes à l’aise, passez à un petit compte réel.

- Soyez conscient des différences : Gardez à l’esprit que les conditions de marché sur un compte démo peuvent différer légèrement de celles d’un compte réel.

Un compte démo est un excellent moyen de développer vos compétences et votre confiance avant de risquer de l’argent réel. Cependant, il est important de reconnaître que le trading avec de l’argent réel implique un élément psychologique qui ne peut être pleinement reproduit avec un compte démo.

Trading sur Différents Marchés

Trading sur le Forex

Le marché des changes (Forex) est le plus grand marché financier au monde, avec un volume quotidien dépassant 6 trillions de dollars. Voici les points clés à connaître pour trader sur le Forex :

- Paires de devises : Le trading se fait par paires (ex: EUR/USD, GBP/JPY).

- Fonctionnement 24/5 : Le marché est ouvert 24 heures sur 24, 5 jours par semaine.

- Effet de levier élevé : Le Forex offre généralement un effet de levier important, augmentant les profits potentiels mais aussi les risques.

- Volatilité : Les prix peuvent fluctuer rapidement en réponse aux événements économiques et politiques.

- Analyse fondamentale : Les indicateurs économiques et les décisions des banques centrales sont cruciaux.

- Analyse technique : Largement utilisée pour identifier les tendances et les points d’entrée/sortie.

- Gestion des risques : Essentielle en raison de la volatilité et de l’effet de levier.

Stratégies populaires en Forex :

- Scalping : Profiter de petits mouvements de prix sur de très courtes durées.

- Day trading : Ouvrir et fermer des positions dans la même journée.

- Swing trading : Tenir des positions pendant plusieurs jours ou semaines.

- Position trading : Trader les tendances à long terme sur plusieurs semaines ou mois.

Le trading Forex peut être lucratif, mais il nécessite une compréhension approfondie du marché, une solide gestion des risques et une discipline constante.

Trading d’actions et d’indices (ex: CAC 40, S&P 500)

Le trading d’actions et d’indices offre aux investisseurs la possibilité de profiter des performances des entreprises individuelles et des marchés boursiers dans leur ensemble. Trading d’actions :

- Diversité : Des milliers d’actions disponibles sur différentes bourses mondiales.

- Dividendes : Certaines actions versent des dividendes réguliers.

- Volatilité variable : La volatilité peut varier considérablement d’une action à l’autre.

- Analyse fondamentale : Importance des rapports financiers, des nouvelles d’entreprise et des tendances sectorielles.

- Volume : Le volume des échanges peut affecter la liquidité et la facilité d’entrée/sortie des positions.

Trading d’indices (comme le CAC 40) :

- Représentation du marché : Les indices offrent une vue d’ensemble d’un marché ou d’un secteur spécifique.

- Diversification : Trading sur plusieurs entreprises en une seule transaction.

- Liquidité élevée : Généralement plus liquides que les actions individuelles.

- Influence macroéconomique : Sensibles aux événements économiques et géopolitiques majeurs.

- Produits dérivés : Souvent tradés via des ETF, des contrats à terme ou des CFD.

Stratégies pour le trading d’actions et d’indices :

- Swing trading : Profiter des mouvements de prix à moyen terme.

- Momentum trading : Trader dans la direction de la tendance forte.

- Value investing : Rechercher des actions sous-évaluées pour un investissement à long terme.

- Sector rotation : Alterner entre différents secteurs selon les cycles économiques.

Le CAC 40, principal indice boursier français, est particulièrement suivi par les traders européens. Il regroupe les 40 plus grandes capitalisations boursières françaises et est un indicateur clé de la santé économique du pays.

Trading de matières premières

Le trading de matières premières concerne les ressources naturelles et les produits agricoles. Ce marché offre des opportunités uniques mais comporte aussi des défis spécifiques. Types de matières premières :

- Énergies : Pétrole, gaz naturel, charbon

- Métaux précieux : Or, argent, platine

- Métaux industriels : Cuivre, aluminium, acier

- Produits agricoles : Blé, maïs, soja, café

Caractéristiques du trading de matières premières :

- Influence des facteurs géopolitiques : Les tensions internationales peuvent fortement impacter les prix.

- Saisonnalité : Certaines matières premières, notamment agricoles, sont influencées par les cycles saisonniers.

- Offre et demande : Les fluctuations de l’offre et de la demande mondiales sont cruciales.

- Stockage et livraison : Pour les contrats à terme, la question du stockage et de la livraison peut être importante.

- Effet de levier : Souvent tradées via des contrats à terme ou des CFD, offrant un effet de levier important.

Stratégies de trading :

- Arbitrage : Profiter des différences de prix entre différents marchés ou échéances.

- Spread trading : Trader la différence de prix entre deux matières premières liées.

- Trend following : Suivre les tendances à long terme basées sur les fondamentaux du marché.

Le trading de matières premières nécessite une compréhension approfondie des facteurs spécifiques à chaque marché et une attention particulière aux événements mondiaux pouvant affecter l’offre et la demande.

Trading de cryptomonnaies

Le trading de cryptomonnaies est devenu de plus en plus populaire ces dernières années, offrant de nouvelles opportunités mais aussi des risques importants.

Caractéristiques du trading de cryptomonnaies :

- Haute volatilité : Les prix peuvent fluctuer considérablement en peu de temps.

- Marché 24/7 : Contrairement aux marchés traditionnels, le trading de crypto est possible à tout moment.

- Décentralisation : Absence d’autorité centrale régulant le marché.

- Technologie blockchain : Compréhension nécessaire de la technologie sous-jacente.

- Diversité des cryptomonnaies : Des milliers de cryptomonnaies disponibles, chacune avec ses propres caractéristiques.

Principales cryptomonnaies :

- Bitcoin (BTC) : La plus ancienne et la plus connue des cryptomonnaies.

- Ethereum (ETH) : Connue pour ses contrats intelligents et ses applications décentralisées.

- Altcoins : Terme désignant toutes les cryptomonnaies autres que le Bitcoin.

Stratégies de trading en crypto :

- HODLing : Acheter et conserver à long terme (Hold On for Dear Life).

- Day trading : Profiter des fluctuations de prix quotidiennes.

- Arbitrage : Exploiter les différences de prix entre les exchanges.

- ICO/IEO trading : Participer aux lancements de nouvelles cryptomonnaies.

Risques spécifiques :

- Régulation changeante : L’environnement réglementaire évolue rapidement.

- Sécurité : Risques de piratage des exchanges ou des wallets personnels.

- Manipulation de marché : Risque de pump and dump et autres manipulations.

Le trading de cryptomonnaies peut offrir des opportunités significatives, mais il nécessite une compréhension approfondie du marché, une gestion rigoureuse des risques et une vigilance constante face aux évolutions technologiques et réglementaires.

Actualités et Analyse de Marché

Comprendre les rapports économiques clés

Les rapports économiques sont des indicateurs cruciaux pour les traders, car ils influencent directement les mouvements des marchés financiers. Voici quelques-uns des rapports les plus importants à surveiller :

- Produit Intérieur Brut (PIB) :

- Mesure la santé économique globale d’un pays.

- Publié trimestriellement dans la plupart des pays.

- Un PIB en hausse tend à renforcer la devise du pays.

- Taux de chômage :

- Indicateur clé de la santé du marché du travail.

- Publié mensuellement dans de nombreux pays.

- Un taux de chômage bas est généralement positif pour l’économie et la devise.

- Indice des Prix à la Consommation (IPC) :

- Mesure l’inflation au niveau des consommateurs.

- Influence les décisions de politique monétaire des banques centrales.

- Une inflation élevée peut conduire à des hausses de taux d’intérêt.

- Balance commerciale :

- Différence entre les exportations et les importations d’un pays.

- Un excédent commercial tend à renforcer la devise nationale.

- Décisions de taux d’intérêt :

- Annoncées par les banques centrales (BCE, FED, etc.).

- Ont un impact majeur sur les devises et les marchés boursiers.

- Indices PMI (Purchasing Managers’ Index) :

- Indicateurs avancés de l’activité économique dans les secteurs manufacturier et des services.

- Un PMI supérieur à 50 indique une expansion économique.

Pour interpréter efficacement ces rapports, il est crucial de comprendre non seulement les chiffres publiés, mais aussi les attentes du marché. Les réactions des marchés sont souvent basées sur la différence entre les chiffres réels et les prévisions des analystes.

Quel est l’impact des événements géopolitiques sur les marchés ?

Les événements géopolitiques peuvent avoir un impact significatif et parfois imprévisible sur les marchés financiers. Voici comment différents types d’événements peuvent influencer les marchés :

- Élections :

- Peuvent créer de l’incertitude et de la volatilité.

- L’impact varie selon les politiques attendues des candidats.

- Conflits internationaux :

- Généralement négatifs pour les marchés boursiers.

- Peuvent faire grimper les prix des matières premières, notamment le pétrole et l’or.

- Accords commerciaux :

- Peuvent influencer les devises et les actions des secteurs concernés.

- Les annonces de nouveaux accords ou de tensions commerciales sont particulièrement suivies.

- Catastrophes naturelles :

- Peuvent perturber les chaînes d’approvisionnement et la production.

- Impact souvent localisé mais pouvant avoir des répercussions globales.

- Changements de politique économique :

- Les décisions majeures (comme le Brexit) peuvent avoir des effets à long terme sur les marchés.

- Sanctions économiques :

- Peuvent affecter les devises, les actions et les matières premières des pays concernés.

Pour naviguer efficacement dans ce paysage complexe, les traders doivent :

- Suivre régulièrement l’actualité internationale.

- Comprendre les relations entre les événements géopolitiques et les différents marchés.

- Être prêts à ajuster rapidement leurs stratégies en réponse aux événements imprévus.

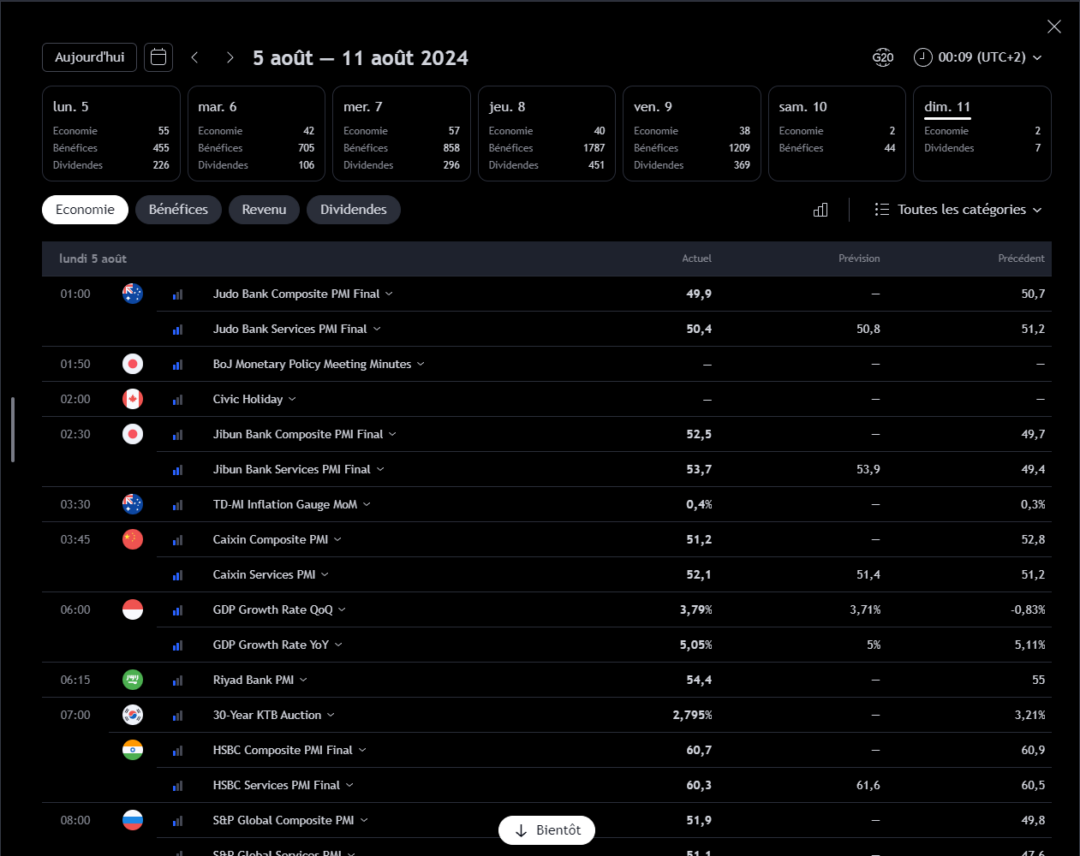

Comment utiliser le calendrier économique en trading ?

Le calendrier économique est un outil essentiel pour tout trader, fournissant un aperçu des événements économiques à venir qui pourraient influencer les marchés. Voici comment l’utiliser efficacement :

- Planification des trades :

- Identifiez les événements majeurs qui pourraient affecter vos positions.

- Évitez d’ouvrir des positions juste avant des annonces importantes si vous n’êtes pas préparé à la volatilité.

- Gestion des risques :

- Ajustez vos stop-loss et take-profit en prévision d’une volatilité accrue.

- Considérez la réduction de la taille des positions avant les événements à fort impact.

- Trading sur les nouvelles :

- Comparez les chiffres publiés aux prévisions pour anticiper les réactions du marché.

- Soyez prêt à agir rapidement, car les marchés peuvent réagir en quelques secondes.

- Analyse des corrélations :

- Comprenez comment les événements affectent différents instruments (devises, actions, matières premières).

- Utilisez ces corrélations pour identifier des opportunités sur différents marchés.

- Préparation à long terme :

- Utilisez le calendrier pour anticiper les tendances économiques à plus long terme.

- Identifiez les périodes de l’année où certains rapports ont tendance à avoir un impact plus important.

- Personnalisation :

- Configurez votre calendrier économique pour vous concentrer sur les événements les plus pertinents pour vos stratégies de trading.

En utilisant efficacement le calendrier économique, les traders peuvent mieux anticiper les mouvements du marché et prendre des décisions plus éclairées.

Interpréter les tendances de marché à long terme

L’analyse des tendances à long terme est cruciale pour comprendre le contexte global dans lequel se déroulent les mouvements de marché à court terme. Voici comment interpréter ces tendances :

- Identification des cycles économiques :

- Comprendre où se situe l’économie dans le cycle (expansion, pic, récession, reprise).

- Adapter ses stratégies en fonction de la phase du cycle.

- Analyse des graphiques à long terme :

- Utiliser des graphiques mensuels ou annuels pour identifier les tendances majeures.

- Repérer les niveaux de support et de résistance à long terme.

- Indicateurs économiques à long terme :

- Suivre l’évolution du PIB, de l’inflation et des taux d’intérêt sur plusieurs années.

- Identifier les changements structurels dans l’économie.

- Tendances sectorielles :

- Repérer les secteurs en croissance ou en déclin à long terme.

- Comprendre comment les innovations technologiques influencent différents secteurs.

- Facteurs démographiques :

- Analyser l’impact des changements démographiques sur la consommation et l’épargne.

- Considérer les effets du vieillissement de la population dans certains pays.

- Tendances géopolitiques :

- Évaluer l’évolution des relations internationales et son impact sur le commerce mondial.

- Anticiper les changements dans les politiques économiques globales.

- Analyse des ratios financiers à long terme :

- Examiner l’évolution des ratios comme le P/E (Price to Earnings) sur plusieurs années.

- Comparer ces ratios entre différents marchés et secteurs.

En intégrant ces analyses à long terme dans leur approche, les traders peuvent mieux contextualiser les mouvements à court terme et prendre des décisions plus éclairées sur leurs positions à moyen et long terme.

Formation Continue et Développement

Ressources gratuites pour traders débutants

Le trading est un domaine en constante évolution, et la formation continue est essentielle pour rester compétitif. Heureusement, de nombreuses ressources gratuites sont disponibles pour les traders débutants :

- Plateformes de trading :

- La plupart des brokers offrent des tutoriels et des webinaires gratuits.

- Utilisez les comptes de démonstration pour pratiquer sans risque.

- Sites web éducatifs :

- Babypips.com : Excellent pour les bases du trading Forex.

- Investopedia.com : Une encyclopédie en ligne pour tous les concepts financiers.

- AcademyX Online : Meilleur site de Formation au Trading Français Gratuit

- Chaînes YouTube :

- De nombreux traders expérimentés partagent gratuitement leurs connaissances.

- Recherchez des chaînes axées sur l’éducation plutôt que sur la promotion de systèmes « miracles ».

- Forums et communautés en ligne :

- Reddit (r/Forex, r/Trading) : Discussions et partages d’expériences.

- Discord : Application populaire connue pour regrouper de nombreuses communautés.

- Livres électroniques gratuits :

- De nombreux brokers et sites de trading offrent des e-books gratuits pour débutants.

- Cours en ligne gratuits :

- Plateformes comme Coursera ou edX proposent parfois des cours gratuits sur la finance et le trading.

Programmes de mentorat et coaching en trading

Le mentorat et le coaching peuvent accélérer significativement la courbe d’apprentissage d’un trader. Voici ce qu’il faut savoir :

- Types de programmes :

- Mentorat one-on-one : Guidance personnalisée d’un trader expérimenté.

- Coaching de groupe : Sessions collectives avec un coach professionnel.

- Programmes en ligne : Combinaison de cours vidéo et de sessions de questions-réponses.

- Avantages :

- Apprentissage accéléré grâce à l’expérience d’un professionnel.

- Feedback personnalisé sur vos stratégies et performances.

- Soutien émotionnel et psychologique.

- Points à considérer :

- Coût : Les programmes de qualité peuvent être onéreux.

- Crédibilité du mentor : Vérifiez les antécédents et les témoignages.

- Compatibilité : Assurez-vous que le style de trading du mentor correspond à vos objectifs.

- Où trouver des mentors :

- Réseaux professionnels comme LinkedIn.

- Conférences et séminaires de trading.

- AcademyX Online à la demande, peut fournir ce type de service.

Webinaires et séminaires de trading

Les webinaires et séminaires sont d’excellentes opportunités pour approfondir vos connaissances et rester à jour :

- Webinaires :

- Souvent gratuits et accessibles de partout.

- Couvrent une variété de sujets, des bases aux stratégies avancées.

- Offrent généralement la possibilité de poser des questions en direct.

- Séminaires en présentiel :

- Permettent des interactions plus poussées avec les experts et d’autres traders.

- Souvent plus intensifs et approfondis que les webinaires.

- Peuvent inclure des ateliers pratiques.

- Conférences de trading :

- Événements à grande échelle avec de multiples intervenants.

- Excellentes pour le networking et la découverte de nouvelles tendances.

- Choix des événements :

- Vérifiez la réputation des intervenants.

- Assurez-vous que le contenu correspond à votre niveau et à vos intérêts.

- Méfiez-vous des événements trop axés sur la vente de produits ou de services.

Rester à jour avec les nouvelles technologies de trading

L’innovation technologique transforme constamment le monde du trading. Voici comment rester à la pointe :

- Intelligence Artificielle et Machine Learning :

- Comprendre comment ces technologies sont appliquées à l’analyse de marché et à l’exécution des trades.

- Explorer les outils d’IA disponibles pour les traders individuels.

- Trading algorithmique :

- Apprendre les bases de la programmation (Python, R) pour créer vos propres algorithmes.

- Se familiariser avec les plateformes de backtesting et d’optimisation.

- Analyse de données massives (Big Data) :

- Comprendre comment les big data influencent les décisions de trading.

- Explorer les outils d’analyse de sentiment et de nouvelles.

- Blockchain et cryptomonnaies :

- Suivre l’évolution de ces technologies et leur impact sur les marchés traditionnels.

- Comprendre les opportunités et les risques spécifiques au trading de crypto-actifs.

- Outils de visualisation de données :

- Maîtriser des outils comme Tableau ou Power BI pour mieux analyser vos performances.

- Cybersécurité :

- Rester informé des meilleures pratiques pour protéger vos comptes et vos données.

Pour rester à jour :

- Suivez des blogs technologiques spécialisés dans la fintech.

- Participez à des hackathons ou des meetups sur le trading et la technologie.

- Expérimentez régulièrement avec de nouveaux outils et plateformes.

Aspects Légaux et Fiscaux du Trading

Réglementation du trading dans différents pays

La réglementation du trading varie considérablement d’un pays à l’autre. Voici quelques points clés à considérer :

- Union Européenne :

- Réglementation MiFID II : Vise à accroître la transparence et la protection des investisseurs.

- Limitation de l’effet de levier sur le Forex et les CFD pour les traders particuliers.

- États-Unis :

- Réglementation stricte par la SEC (Securities and Exchange Commission) et la CFTC (Commodity Futures Trading Commission).

- Restrictions sur le trading de Forex pour les résidents américains.

- Royaume-Uni :

- Réglementation par la FCA (Financial Conduct Authority).

- Brexit a entraîné des changements dans les relations avec les brokers européens.

- Asie :

- Réglementation variable selon les pays. Par exemple, Singapour et le Japon ont des cadres réglementaires stricts, tandis que d’autres pays peuvent être moins régulés.

- Offshore :

- Certains traders choisissent des brokers offshore pour des raisons fiscales ou réglementaires, mais cela comporte des risques accrus.

Il est crucial de :

- Vérifier que votre broker est correctement réglementé dans votre juridiction.

- Comprendre les protections offertes aux investisseurs dans votre pays.

- Rester informé des changements réglementaires qui pourraient affecter votre activité de trading.

Déclaration des revenus du trading

La fiscalité du trading peut être complexe et varie selon les pays. Voici quelques principes généraux :

- Classification des revenus :

- Déterminer si vos revenus de trading sont considérés comme des revenus d’investissement ou des revenus d’activité professionnelle.

- Imposition des plus-values :

- Comprendre les règles d’imposition des plus-values à court terme et à long terme dans votre pays.

- Pertes et déductions :

- Savoir comment déclarer les pertes de trading et quelles dépenses peuvent être déduites.

- Fréquence de déclaration :

- Dans certains pays, les traders fréquents peuvent être tenus de faire des déclarations trimestrielles.

- Cryptomonnaies :

- La fiscalité des crypto-actifs est souvent distincte et peut être plus complexe.

- Tenue de registres :

- Conserver des enregistrements détaillés de toutes vos transactions pour faciliter la déclaration fiscale.

Il est fortement recommandé de consulter un expert-comptable ou un conseiller fiscal spécialisé dans le trading pour s’assurer de respecter toutes les obligations fiscales.

Choisir le statut juridique adapté pour trader

Le choix du statut juridique peut avoir des implications importantes sur la fiscalité et la responsabilité légale du trader :

- Trader particulier :

- Simplicité administrative.

- Revenus généralement imposés comme revenus personnels.

- Entreprise individuelle :

- Peut offrir certains avantages fiscaux.

- Séparation limitée entre les actifs personnels et professionnels.

- Société de trading (SARL, SAS, etc.) :

- Meilleure protection des actifs personnels.

- Possibilités d’optimisation fiscale.

- Complexité administrative accrue.

- Statut de trader professionnel :

- Dans certains pays, un statut spécifique existe pour les traders à temps plein.

- Peut offrir des avantages fiscaux mais implique généralement des obligations plus strictes.

Facteurs à considérer pour choisir un statut :

- Volume et fréquence de trading

- Montant des revenus générés

- Besoins en termes de protection des actifs personnels

- Complexité administrative que vous êtes prêt à gérer

Il est recommandé de consulter un avocat spécialisé en droit des affaires et un expert-comptable pour déterminer le statut le plus adapté à votre situation.

Conformité et bonnes pratiques en trading

Adopter de bonnes pratiques de conformité est essentiel pour un trading éthique et légal :

- Connaissance des réglementations :

- Se tenir informé des lois et réglementations applicables dans votre juridiction.

- Comprendre les règles spécifiques à chaque marché sur lequel vous tradez.

- Prévention des délits d’initiés :

- Éviter de trader sur la base d’informations non publiques.

- Être particulièrement vigilant si vous avez des contacts dans des entreprises cotées.

- Manipulation de marché :

- Éviter toute pratique pouvant être perçue comme une tentative de manipuler les prix.

- Comprendre ce qui constitue un « pump and dump » ou d’autres formes de manipulation illégale.

- Tenue de registres :

- Conserver des enregistrements détaillés de toutes vos transactions et analyses.

- Documenter vos décisions de trading pour pouvoir les justifier si nécessaire.

- Protection des données :

- Sécuriser vos informations personnelles et financières.

- Respecter les réglementations sur la protection des données (comme le RGPD en Europe).

- Formation continue :

- Se former régulièrement sur les aspects éthiques et légaux du trading.

- Participer à des programmes de conformité si disponibles.

- Transparence :

- Être transparent dans vos déclarations fiscales et réglementaires.

- En cas de doute, consulter des professionnels ou les autorités compétentes.

En suivant ces bonnes pratiques, vous contribuerez à maintenir l’intégrité des marchés tout en protégeant votre propre activité de trading.

Conclusion

Maîtriser l’art du trading requiert une approche globale et une formation continue. Que vous soyez intéressé par le day trading, le swing trading, ou le trading algorithmique, il est essentiel de développer une stratégie solide et une gestion rigoureuse des risques. L’analyse technique et fondamentale, combinée à une bonne compréhension des différents marchés – qu’il s’agisse du Forex, des actions, des indices comme le CAC 40 ou le S&P 500, des matières premières ou des cryptomonnaies – est cruciale pour réussir. L’utilisation efficace des plateformes de trading comme MetaTrader 4 et 5, associée à une gestion de capital prudente et à l’emploi judicieux de l’effet de levier, peut grandement améliorer vos performances.

N’oubliez pas l’importance du journal de trading pour suivre et analyser vos résultats, ainsi que l’utilisation du calendrier économique pour anticiper les mouvements du marché. La psychologie du trading joue également un rôle clé dans votre succès. Le contrôle émotionnel et la discipline sont aussi importants que vos compétences techniques. Restez à jour avec les dernières technologies de trading, comme l’intelligence artificielle et le machine learning, tout en respectant les aspects légaux et fiscaux de votre activité.

Que vous optiez pour le scalping, le trading de position, ou que vous vous intéressiez aux paires de devises exotiques ou aux CFDs, rappelez-vous que le trading est un marathon, pas un sprint. La formation continue, l’adaptation aux conditions changeantes du marché, et une approche éthique et conforme sont essentielles pour une carrière durable dans le trading.

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !