Auteur : AcademyX Online

Auteur : AcademyX Online La Volatilité en Trading : Comprendre et Maîtriser les Fluctuations

Introduction

La volatilité est un concept fondamental en trading et en investissement. Elle représente la variation des prix d’un actif financier sur une période donnée et est souvent utilisée comme mesure du risque. Une forte volatilité indique des fluctuations de prix importantes, tandis qu’une faible volatilité suggère des mouvements de prix plus stables. Cet article explore ce qu’est la volatilité, comment elle est mesurée, ses implications pour les traders, et les stratégies pour la gérer efficacement.

Qu’est-ce que la Volatilité ? tout ce qu’il faut savoir

Définition de la Volatilité

La volatilité mesure la dispersion ou la variabilité des prix d’un actif financier. Elle peut être calculée pour différentes périodes, comme les jours, les semaines, ou les mois, et est souvent exprimée en termes de pourcentage. En général, plus la volatilité est élevée, plus le risque et les opportunités de profit ou de perte sont importants.

Types de Volatilité

- Volatilité Historique :

- La volatilité historique se base sur les prix passés d’un actif. Vous la calculez à partir des données historiques pour montrer les variations de prix sur une période donnée.

- Volatilité Impliquée :

- La volatilité impliquée est une estimation de la volatilité future basée sur les prix des options. Elle reflète les attentes du marché quant à la volatilité future de l’actif sous-jacent.

Implications de la Volatilité pour les Traders

Opportunités de Profit

La volatilité crée des opportunités de profit pour les traders en augmentant les mouvements de prix. Les traders peuvent tirer parti de ces mouvements pour réaliser des gains rapides en achetant à bas prix et en vendant à prix élevé, ou vice versa.

Risque Accru

Cependant, une forte volatilité augmente aussi le risque de pertes. Les prix fluctuent de manière imprévisible, entraînant des pertes importantes si vous ne gérez pas correctement vos positions.

Influence sur les Stratégies de Trading

Les différentes stratégies de trading sont affectées par la volatilité de manière distincte :

- Day Trading :

- Les day traders profitent souvent de la volatilité intrajournalière pour réaliser des gains rapides. Une forte volatilité est bénéfique pour cette stratégie.

- Swing Trading :

- Les swing traders, qui gardent leurs positions pendant plusieurs jours ou semaines, peuvent bénéficier de la volatilité pour capturer des mouvements de prix plus importants.

- Trading de Tendance :

- Les traders de tendance utilisent la volatilité pour confirmer la force d’une tendance. Une forte volatilité peut indiquer une tendance forte, tandis qu’une faible volatilité peut suggérer une consolidation.

Mesures de la Volatilité

Indicateurs de Volatilité

- L’Indice de Volatilité (VIX) : Le VIX, souvent appelé « indice de la peur », mesure la volatilité implicite des options sur l’indice S&P 500. Un VIX élevé indique une forte volatilité attendue.

- L’Average True Range (ATR) : L’ATR mesure la volatilité des prix en calculant la moyenne des vrais écarts (la différence entre le plus haut et le plus bas de la journée) sur une période donnée.

Bandes de Bollinger

Les Bandes de Bollinger sont un autre outil populaire pour mesurer la volatilité. Elles se composent d’une moyenne mobile et de deux écarts-types de part et d’autre de cette moyenne. Lorsque les bandes s’élargissent, cela indique une augmentation de la volatilité, tandis que lorsqu’elles se contractent, cela indique une diminution de la volatilité.

Stratégies pour Gérer la Volatilité

Diversification

La diversification consiste à répartir les investissements sur différents actifs ou classes d’actifs pour réduire le risque global. En investissant dans des actifs qui réagissent différemment aux conditions de marché, les traders peuvent atténuer les effets de la volatilité.

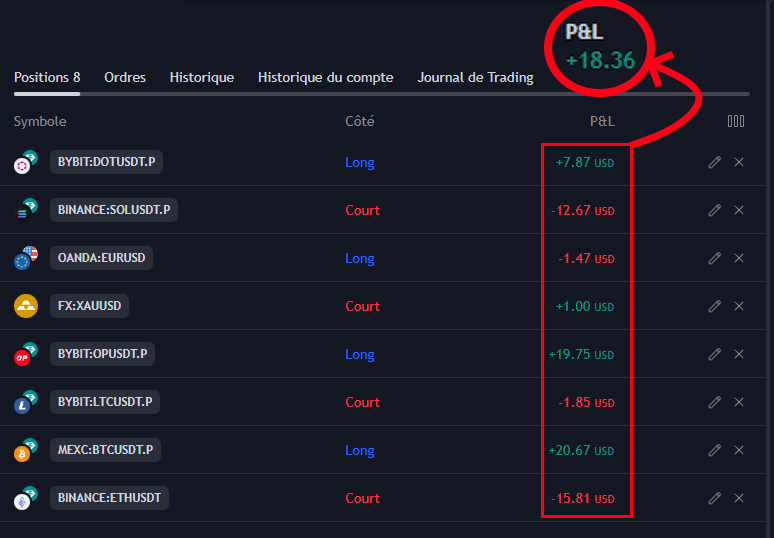

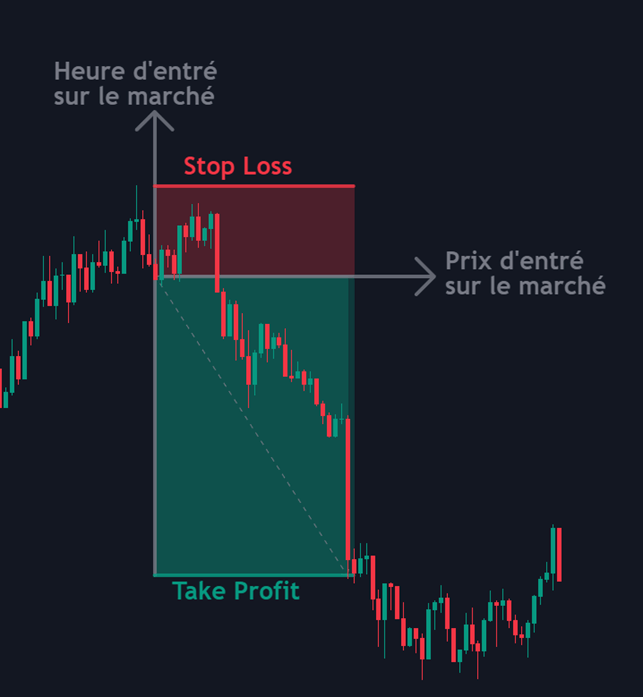

Utilisation de Stop-Loss

Les ordres de stop-loss sont des outils essentiels pour gérer la volatilité. Ils permettent de limiter les pertes en fixant un prix prédéterminé auquel une position sera automatiquement fermée si le marché évolue défavorablement.

Hedging

Le hedging réduit le risque en prenant des positions opposées sur différents actifs. Par exemple, un trader peut acheter des actions et des options de vente pour se protéger contre une baisse.

Conclusion

La volatilité est essentielle aux marchés financiers, offrant des opportunités et des défis. En comprenant son impact sur les prix et en utilisant des outils adaptés, les traders peuvent maximiser leurs profits tout en réduisant les risques. Une maîtrise approfondie de la volatilité permet de naviguer plus efficacement sur les marchés.

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !