Auteur : AcademyX Online

Auteur : AcademyX Online L’Efficience du Marché en Trading

Introduction

L’efficience du marché fait référence aux niveaux de prix qui n’ont pas encore été atteints par le prix actuel, et où des ordres limites sont en attente d’exécution. Ces niveaux représentent des points potentiels d’interaction future entre le prix et les ordres de marché. Comprendre l’efficience du marché permet aux traders de mieux anticiper les mouvements de prix et d’identifier les zones clés où le marché pourrait réagir.

Comprendre l’Efficience du Marché

Définition

L’efficience du marché se réfère aux niveaux de prix non encore atteints par le prix actuel, où des ordres limites attendent d’être exécutés. Tant que ces niveaux n’ont pas été touchés par le prix, ils restent « efficients » car ils ont le potentiel d’influencer le marché une fois que le prix les atteint. Lorsqu’un niveau est touché et que les ordres en attente sont exécutés, il perd son efficience, car les forces qui pouvaient influencer le marché à ce niveau ont déjà agi.

Pour bien comprendre ce concept, prenons une métaphore : une voiture en mouvement symbolise le marché en constante évolution.

L’air représente les niveaux de prix. L’aérodynamisme de l’automobile correspond à l’efficience des prix :

- L’air glisse sur la surfaces de l’automobile = les niveaux de prix touchés ne sont plus utiles.

- Les niveaux de prix intouchés = les niveaux qui restent utiles → opportunités pour les traders.

Sur le graphique suivant, l’aérodynamisme est représenté par la ligne jaune. Toutes les zones déjà touchées ne sont plus utiles (marché inefficient), les zones intactes restent pertinentes (marché efficient).

Exemple

Lors d’une impulsion haussière, le prix se déplace rapidement vers le haut, souvent en créant un Point of Interest (POI) ou un GAP sur son chemin. Tant que ces zones n’ont pas été atteintes par un retracement, elles restent efficientes. Une fois que le prix revient toucher ces niveaux, les ordres en attente sont exécutés, et ces zones perdent leur efficience, car elles ont rempli leur rôle dans la dynamique du marché.

Comparaison avec la Théorie de Dow

La théorie de Dow postule que les marchés se déplacent en tendances avec des points hauts et bas successifs qui servent de potentiels niveaux à trader. Dans une tendance haussière, les retracements vers des niveaux inférieurs permettent au marché d’accumuler des ordres acheteurs à ces niveaux, renforçant ainsi l’efficience du marché. Ces zones deviennent des points de support clés, car elles représentent des niveaux où l’accumulation d’ordres crée un intérêt significatif pour les acheteurs.

Ces niveaux de support clés sont efficients tant que le prix n’a pas touché ces zones, qui sont des zones d’accumulation. Une fois que le prix atteint ces zones et active les ordres en attente, l’efficience de ces niveaux disparaît.

Comparaison avec la Théorie des Liquidités

La théorie des liquidités se concentre sur l’accumulation d’ordres à des points spécifiques, créant des mèches de liquidation ou des résistances fortes du prix. Ces zones sont efficaces une seule fois, à moins que de nouveaux ordres ne soient placés au même niveau plus tard. L’efficience du marché, dans ce cas, se réfère à la capacité d’une zone de prix à continuer d’influencer le marché tant qu’elle reste intacte. Le graphique ci-dessous montre une zone d’accumulation d’ordres limite (en bleu) qui font résistance à la baisse du prix.

Lorsque le prix atteint une zone de forte liquidité, les ordres en attente sont exécutés, et la zone perd son efficience à moins que de nouveaux ordres soient ajoutés à ce niveau. Cela montre que l’efficience du marché est intrinsèquement liée à la théorie des liquidités, car elle dépend de la présence d’ordres non exécutés à des niveaux spécifiques.

ASTUCE : Notre indicateur AO3 est une heatmap qui permet d’afficher les zones de liquidités et donc d’anticiper l’efficience de marché.

Supports/résistances, breaker blocks et IFVG : des concepts trompeurs

Certainees approches privilégient les supports et résistances tracés sous forme de lignes horizontales qui traversent tout le graphique, comme si un niveau de prix pouvait conserver indéfiniment son influence sur le marché. De la même manière, des méthodes comme les breaker blocks, IFVG (Imbalance Fair Value Gaps) ou certaines zones « structurelles » supposent que le prix réagira mécaniquement à un point passé… mais une trace « historique » suffit-elle à déclencher une réaction future ? D’après le fonctionnement même du marché, cette approche devient obsolète.

Une zone n’est efficiente que si elle n’a pas encore été exploitée

Un niveau de prix n’a de valeur que tant qu’il reste efficient, c’est-à-dire tant qu’il existe des ordres en attente à cet endroit. Une fois ces ordres exécutés, le niveau est « consommé » : il perd son pouvoir d’influence.

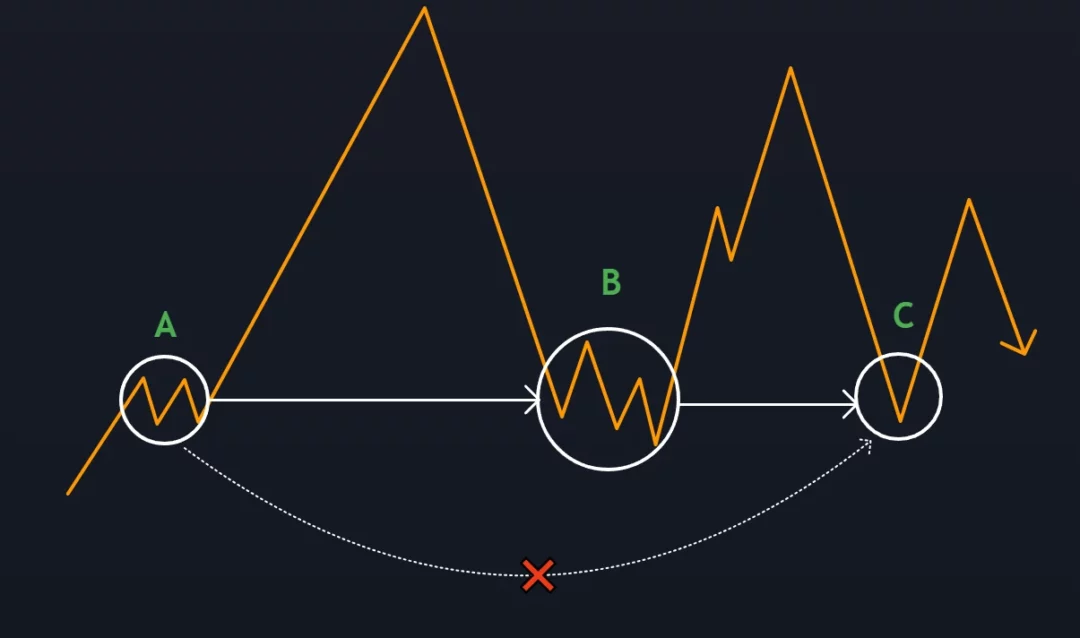

Analysons l’image ci-dessus :

- Le point A (ancien niveau) → Suggère un intérêt pour les acteurs du marché

- Le point B (nouvelle zone active) réagis aux ordres placé depuis le point A → A deviens inefficient.

- Le point C n’a pas encore été atteint → sa réaction dépend uniquement de ce qui reste actif à B, pas d’un hypothétique « souvenir » de A.

❌ La mauvaise lecture du marché : croire que A = C

Erreur fréquente : tracer un support ou une zone rebondit vers le niveau A, puis croire que le prix réagira de la même manière à C simplement parce que « ça a marché une fois ». Cette simplification conduit à ignorer les phénomènes sous-jacents au mouvement du prix.

Ce raisonnement repose sur une fausse généralisation : le marché n’a aucune mémoire statique. Il ne s’agit pas de parier aveuglément sur des mouvements hypothétiques, mais d’analyser la présence ou l’absence d’ordres réels.

✅ La bonne lecture du marché : observer comment B a réagi

Pour anticiper si C va réagir, la seule question à se poser est :

« Est-ce que B a absorbé toute la liquidité ou reste-t-il encore des ordres à travailler ? »

C’est l’analyse du comportement du prix à B — vitesse de rejet, volume, empreinte (footprint), absence ou présence d’absorption — qui donnera l‘information pertinente.

Conclusion

L’efficience du marché est un concept clé pour comprendre comment et où le prix peut réagir sur les marchés financiers. En comparant ce concept avec des théories établies comme la théorie de Dow et la théorie des liquidités, il devient évident que l’analyse des zones efficientes est essentielle pour une prise de décision éclairée en trading. En utilisant ces connaissances dans votre analyse, vous pouvez mieux anticiper les mouvements du marché et identifier les zones clés à surveiller.

QUIZ

Résultats

#1. Que signifie un niveau de prix « efficient » dans le contexte du marché ?

#2. Qu’arrive-t-il à un niveau efficient une fois qu’il a été touché par le prix ?

#3. Quel rôle joue la théorie des liquidités dans l’efficience du marché ?

#4. Quel outil permet de visualiser directement les zones de liquidité et donc l’efficience potentielle du marché ?

FAQ

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !