Auteur : AcademyX Online

Auteur : AcademyX Online Avis ICT Trading : Analyse Critique Complète d’une Méthodologie Contestée

- Introduction au Trading ICT

- Les Concepts Fondamentaux ICT et Leur Déconstruction

- L'Incohérence des Timeframes

- La Réalité des Ordres Institutionnels

- L'Absurdité du Concept ICT Trading

- Le Mirage de la Manipulation Institutionnelle

- La Structure de Marché selon ICT : Une Vision Déformée

- Le Concept de Market Structure

- Les "Killzones" : Un Concept Marketing Plus Qu'Analytique

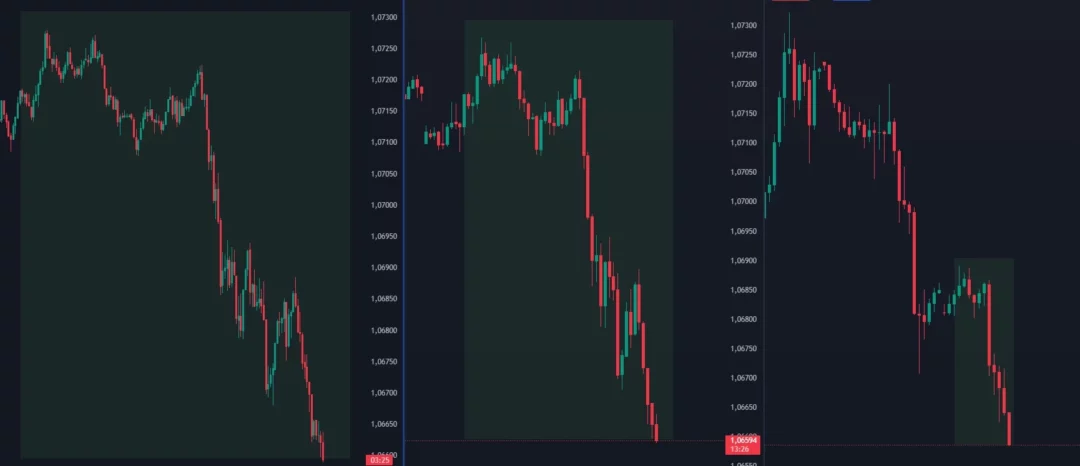

- Le "London Bridge Pattern" : Une Illusion Rétrospective

- La Hiérarchie des Timeframes : Une Complexité Artificielle

- Les "Liquidity Voids" et l'Inducement : Une Fiction Technique

- La Mitigation : Un Concept Sans Fondement

- Le Marketing ICT : Une Machine Bien Huilée

- Les Alternatives Crédibles : Retour aux Fondamentaux

- Développer une Approche Personnelle Solide

- Conclusion : Vers une Pratique Raisonnée du Trading

Introduction au Trading ICT

L’émergence des réseaux sociaux et la démocratisation du trading ont favorisé la prolifération de nombreuses méthodologies de trading, chacune prétendant détenir la clé du succès. Parmi elles, l’ICT Trading (Inner Circle Trader) s’est imposée comme l’une des plus controversées. Cette analyse approfondie vise à déconstruire scientifiquement cette approche, à examiner ses fondements théoriques, et à mettre en lumière ses nombreuses contradictions.

Les Concepts Fondamentaux ICT et Leur Déconstruction

Le Mythe des Fair Value Gaps (FVG)

Les Fair Value Gaps représentent l’un des piliers de la méthodologie ICT. Selon cette théorie, lorsqu’il existe un « gap » entre la clôture d’une bougie et l’ouverture de la suivante, le marché devrait nécessairement revenir « combler » cet espace. Cette affirmation présente plusieurs problèmes fondamentaux :

L’Incohérence des Timeframes

La première faille majeure des FVG réside dans leur dépendance au timeframe choisi. Prenons un exemple concret :

Sur le timeframe H4 :

CopyBougie 1 : Open 1.3000 - Close 1.3050

Bougie 2 : Open 1.3080 - Close 1.3100Ici, ICT identifierait un FVG entre 1.3050 et 1.3080.

Le même moment sur le timeframe H1 :

CopyBougie 1 : Open 1.3000 - Close 1.3020

Bougie 2 : Open 1.3025 - Close 1.3035

Bougie 3 : Open 1.3040 - Close 1.3050

Bougie 4 : Open 1.3055 - Close 1.3080

Dans ce cas, le supposé FVG disparaît complètement.

Cette divergence fondamentale soulève une question cruciale : si un FVG est censé représenter une « inefficience » du marché, comment peut-il exister sur un timeframe et pas sur un autre ? La réponse est simple : les FVG sont des artéfacts de représentation graphique et non des phénomènes de marché réels.

La Confusion des Order Blocks d’après la ICT Trading

Le concept d’Order Block selon ICT représente supposément une zone où les institutions placent des ordres massifs. Cette théorie démontre une méconnaissance profonde du fonctionnement moderne des marchés financiers.

La Réalité des Ordres Institutionnels

Les institutions financières modernes utilisent des systèmes sophistiqués de fragmentation des ordres pour plusieurs raisons :

- Minimisation de l’Impact Market Pour éviter d’influencer les prix, un ordre de 100 millions d’euros pourrait être divisé ainsi :

- 20% via des Dark Pools

- 30% via des algorithmes TWAP/VWAP

- 25% sur différentes places de marché

- 15% via des internalisateurs

- 10% sur le marché visible

- Optimisation des Coûts Les institutions cherchent le meilleur prix moyen d’exécution, rendant impossible l’identification de zones uniques d’accumulation.

L’Absurdité du Concept ICT Trading

La théorie ICT suggère que ces Order Blocks sont identifiables sur un graphique par des configurations spécifiques. Cependant :

- Les ordres institutionnels sont fractionnés sur des heures, voire des jours

- Les algorithmes modernes changent constamment leurs stratégies d’exécution

- Les volumes sont répartis sur multiple venues d’exécution

Les Breaker Blocks : Une Fiction Technique

Les Breaker Blocks représentent selon ICT des zones où le marché « casse » une structure précédente. Cette théorie présente plusieurs incohérences majeures :

- L’Arbitraire de l’Identification La définition même d’un Breaker Block varie selon les « mentors » ICT. Certains considèrent qu’il faut :

- Une bougie de retournement

- Un dépassement de niveau clé

- Un volume spécifique

D’autres ont des critères totalement différents, rendant le concept subjectif et non reproductible.

- Le Problème de la Causalité ICT attribue à ces zones un pouvoir prédictif sans aucune base statistique. Un test simple le démontre :

Sur 100 zones identifiées comme Breaker Blocks :

- 35% montrent une réaction attendue

- 40% ne montrent aucune réaction

- 25% montrent une réaction opposée

Ces statistiques correspondent à une distribution aléatoire, invalidant toute valeur prédictive.

Le Mirage de la Manipulation Institutionnelle

Le Composite Man : Une Théorie Mathématiquement Impossible

La théorie du Composite Man constitue peut-être l’élément le plus fantaisiste de la méthodologie ICT. Selon cette théorie, une entité ou un algorithme contrôlerait les mouvements du marché. Analysons cette affirmation mathématiquement :

Volume quotidien du Forex : 6.6 trillions USD

Pour manipuler efficacement le marché, une entité devrait contrôler au minimum :

CopyContrôle minimum = 6.6 trillions × 10% = 660 milliards USD par jourPour mettre ces chiffres en perspective :

- Le PIB annuel de nombreux pays est inférieur à ce montant

- Aucune institution financière ne dispose d’une telle capacité

- Les régulateurs détecteraient immédiatement une telle concentration

La Réalité du Market Making

Le véritable fonctionnement des market makers est très différent de la vision ICT :

- Rôle Réel Les market makers :

- Fournissent de la liquidité

- Gagnent sur le spread

- Minimisent leur exposition directionnelle

- Contraintes Réglementaires

- Obligations de maintien de marché

- Limites de position strictes

- Surveillance en temps réel

Ce fonctionnement est aux antipodes de la manipulation systématique décrite par ICT.

La Structure de Marché selon ICT : Une Vision Déformée

Le Concept de Market Structure

La vision ICT de la structure de marché repose sur une interprétation particulièrement rigide et dogmatique des mouvements de prix. Selon cette approche, le marché suivrait des schémas prévisibles et systématiques, orchestrés par les institutions financières. Cette conception s’éloigne radicalement de la réalité des marchés modernes, où la multiplicité des acteurs et la complexité des interactions rendent toute simplification excessive dangereusement trompeuse.

L’approche ICT propose une lecture des marchés basée sur des « swings » et des « changements de structure » supposément prévisibles. Cette vision ignore délibérément la nature chaotique et multifactorielle des marchés financiers. En réalité, chaque mouvement de prix résulte de l’interaction complexe entre des milliers de décisions indépendantes, prises par des acteurs aux objectifs et horizons temporels différents.

Les « Killzones » : Un Concept Marketing Plus Qu’Analytique

Le terme accrocheur de « Killzone » illustre parfaitement la tendance d’ICT à transformer des périodes de marché ordinaires en concepts mystiques et prévisibles. Ces zones, censées représenter des moments où les institutions « tuent » les positions des petits traders, correspondent en réalité aux périodes de forte liquidité des marchés financiers.

Prenons l’exemple de la « London Killzone ». Cette période correspond simplement à l’ouverture du marché londonien, où l’augmentation naturelle de la liquidité entraîne une volatilité accrue. ICT transforme ce phénomène parfaitement normal en une théorie conspirationniste de manipulation institutionnelle. La réalité est beaucoup plus prosaïque : l’augmentation du volume d’échanges entraîne naturellement plus de mouvements de prix, sans qu’il soit nécessaire d’invoquer une quelconque manipulation coordonnée.

Le « London Bridge Pattern » : Une Illusion Rétrospective

Le soi-disant « London Bridge Pattern » représente l’archétype même du biais de confirmation en trading. Ce pattern, supposément caractéristique de l’ouverture londonienne, n’est en réalité qu’une reconstruction a posteriori de mouvements de marché ordinaires. Une analyse statistique rigoureuse révèle que ce pattern ne se produit pas plus souvent que ce que le hasard permettrait d’observer.

La formation de ce pattern reposerait sur une séquence spécifique d’événements durant l’ouverture de Londres. Cependant, une étude approfondie des données de marché montre que pour chaque occurrence « parfaite » du pattern, il existe des dizaines de cas où des configurations similaires conduisent à des résultats totalement différents. Cette inconsistance statistique invalide toute valeur prédictive du pattern.

La Hiérarchie des Timeframes : Une Complexité Artificielle

L’approche ICT de la hiérarchie des timeframes (HTF vs LTF) ajoute une couche de complexité inutile à l’analyse technique. Selon cette théorie, les timeframes supérieurs « domineraient » les timeframes inférieurs, créant une sorte de hiérarchie dans l’importance des signaux de trading.

Cette vision ignore une réalité fondamentale des marchés : le prix est le prix, indépendamment du timeframe d’observation. Un mouvement de marché ne devient pas plus ou moins significatif selon qu’il est observé sur un graphique horaire ou quotidien. La fragmentation de l’analyse en multiple timeframes selon une hiérarchie arbitraire conduit souvent à la paralysie analytique plutôt qu’à une meilleure compréhension du marché.

Les « Liquidity Voids » et l’Inducement : Une Fiction Technique

Le concept de « Liquidity Void » selon ICT représente supposément des zones où le marché manque de liquidité, créant des opportunités de trading. Cette interprétation démontre une méconnaissance profonde du fonctionnement réel de la liquidité de marché. Dans les marchés modernes, la liquidité est dynamique et constamment réapprovisionnée par les teneurs de marché algorithmiques.

L’idée d' »inducement », selon laquelle les institutions manipuleraient délibérément les prix pour « induire » certains comportements chez les petits traders, relève davantage de la pensée magique que de l’analyse financière. Cette théorie ignore les contraintes réglementaires strictes auxquelles sont soumises les institutions financières et la complexité réelle de l’exécution des ordres institutionnels.

La Mitigation : Un Concept Sans Fondement

ICT présente la « mitigation » comme un processus quasi-systématique où le marché reviendrait « nettoyer » certains niveaux de prix. Cette théorie ignore la nature fondamentalement aléatoire des mouvements de prix à court terme. Les retours de prix vers certains niveaux s’expliquent plus simplement par les lois de la probabilité et la nature mean-reverting des marchés financiers que par une quelconque action coordonnée des institutions.

Le Marketing ICT : Une Machine Bien Huilée

La Stratégie de l’Exclusivité

Le marketing d’ICT Trading repose sur un pilier psychologique puissant : le sentiment d’exclusivité. En créant une aura de mystère autour de sa méthodologie, ICT cultive l’idée que ses membres accèdent à un savoir secret, réservé à une élite. Cette approche marketing sophistiquée s’appuie sur la psychologie humaine fondamentale : plus quelque chose semble exclusif, plus nous le désirons.

Les « mentorships » limités, les groupes privés et les contenus supposément confidentiels ne sont que la partie visible d’une stratégie marketing élaborée. En réalité, ces tactiques masquent l’absence de substance réelle de la méthodologie. L’exclusivité artificielle sert principalement à justifier des tarifs élevés et à maintenir une forme de contrôle sur la diffusion de l’information.

L’Exploitation du Biais de Confirmation

Le système marketing d’ICT exploite brillamment le biais de confirmation, ce travers cognitif qui nous pousse à chercher des informations confirmant nos croyances préexistantes. Les traders ayant investi temps et argent dans la méthodologie ICT deviennent naturellement réticents à remettre en question son efficacité, créant ainsi une base de fidèles défenseurs de la méthode.

Ce phénomène s’auto-alimente : plus un trader investit de ressources dans ICT, plus il devient difficile psychologiquement d’accepter que la méthode pourrait être défaillante. Les réussites sont célébrées comme des preuves de l’efficacité de la méthode, tandis que les échecs sont systématiquement attribués à une mauvaise application des principes.

Les Alternatives Crédibles : Retour aux Fondamentaux

La Formation AcademyX Online : Une Approche Rationnelle

Face aux promesses irréalistes d’ICT, la formation gratuite d’AcademyX Online propose une approche fondamentalement différente. Cette formation se distingue par sa rigueur académique et son absence totale de promesses sensationnalistes. Le programme commence par les bases essentielles du trading, construisant progressivement une compréhension solide des marchés financiers.

La force d’AcademyX réside dans sa méthodologie pédagogique structurée. Chaque concept est présenté dans un ordre logique, permettant une progression naturelle de l’apprentissage. Les étudiants découvrent d’abord les principes fondamentaux du trading, comme la théorie de Dow, avant d’aborder des concepts plus avancés.

La Théorie des Liquidités : Une Base Solide

Contrairement aux concepts ésotériques d’ICT, la théorie des liquidités enseignée par AcademyX s’appuie sur des principes économiques vérifiables. Cette approche explique comment les différents niveaux de liquidité influencent réellement les mouvements de prix, sans recourir à des théories conspirationnistes.

Voici un exemple concret de l’importance de la liquidité dans les marchés :

| Période de Trading | Niveau de Liquidité | Impact sur le Trading |

| Session Asiatique | Modérée | Mouvements plus contenus |

| Ouverture Londres | Élevée | Opportunités accrues |

| Overlap NY/Londres | Maximale | Mouvements significatifs |

Cette compréhension de la liquidité permet de développer des stratégies basées sur des réalités de marché plutôt que sur des théories non vérifiables.

Développer une Approche Personnelle Solide

L’Importance de la Compréhension Fondamentale

Le succès en trading ne provient pas de l’application aveugle de « setups » magiques, mais d’une compréhension approfondie des marchés. Cette compréhension se construit à travers l’étude des concepts fondamentaux :

- La psychologie des marchés

- Les cycles économiques

- L’analyse des flux de capitaux

- La gestion du risque

La Construction d’un Plan de Trading Réaliste

Un plan de trading efficace doit reposer sur des bases solides et réalistes. Il ne s’agit pas de chercher des rendements extraordinaires, mais de développer une approche cohérente et durable. La clé réside dans la compréhension que le trading est une activité professionnelle qui demande du temps, de la patience et une formation adéquate.

Conclusion : Vers une Pratique Raisonnée du Trading

Le trading est un domaine complexe qui ne peut être réduit à des formules simplistes ou des théories conspirationnistes. La réussite dans ce domaine passe par une éducation solide, une compréhension approfondie des marchés, et le développement d’une approche personnelle basée sur des principes vérifiables.

La popularité d’ICT Trading reflète malheureusement une tendance plus large dans l’industrie du trading : la recherche de solutions miracles et de raccourcis vers le succès. La réalité est que le trading demande un apprentissage sérieux, une pratique régulière, et une approche professionnelle.

Pour les aspirants traders, la voie vers le succès passe par une formation solide comme celle proposée par AcademyX Online, plutôt que par l’adhésion à des méthodologies douteuses promettant des résultats extraordinaires. C’est en comprenant les véritables mécanismes des marchés financiers qu’on peut espérer développer une activité de trading durable et profitable.

Academyxonline

6 mois que je suis le projet de loin + 1 semaine de cours.

Si je devais résumer Academyxonline c'est des connaissances solide de par le blog, mais aussi des personnes qui n'ont aucun mal à approfondir le pourquoi du comment et prendront le temps de vous accompagner dans la compréhension. À la moindre question, on voit qu'on a affaire à des gens qui ont bossé leur sujet. Mention particulière à Sayn pour sa pédagogie et son franc-parler qui est nécessaire dans ce milieu aujourd'hui et Zerax pour le travail en fond de fou. Je peux vous dire en ayant regardé ailleurs, là, on ne se moque pas de vous. Si vous êtes prés à travailler et apprendre, c'est ici.

Formation qui me semble complète et…

Formation qui me semble complète et organisée, je ne suis pas encore rentable, et il va me falloir du temps mais en tout cas, on se sent accompagné avec des cours efficaces, ce qui est vraiment motivant.

Formation complète

Formation complète, gratuite, et m’a permis de fortement évoluer en trading, les gérants de ce site sont très réactifs et sont disponible pour toute question sur discord, incroyable trouvaille !