Fiscalité en Trading : Comprendre Obligations et Implications

Introduction

La fiscalité en trading est un aspect crucial que chaque trader doit comprendre pour assurer sa conformité avec la législation fiscale et optimiser sa situation financière. Les autorités fiscales soumettent généralement les gains issus du trading à l’impôt, et les règles varient en fonction du type d’actif, du montant des gains et du pays de résidence du trader. Cet article explore les principales considérations fiscales liées au trading, les types d’impôts applicables, et des conseils pour gérer efficacement vos obligations fiscales.

Types de Gains en Trading et Leur Fiscalité

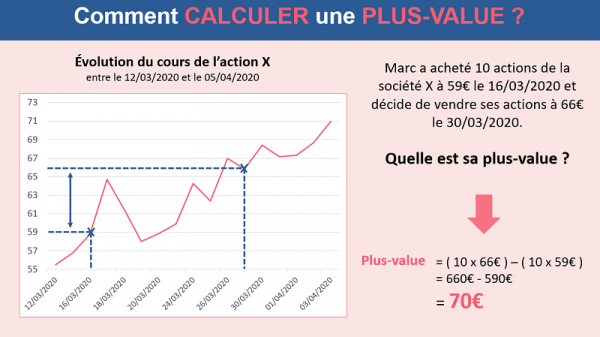

1. Gains en Capital (Plus-Values)

Les gains en capital se produisent lorsque vous vendez un actif à un prix supérieur à celui auquel vous l’avez acheté. Les autorités fiscales taxent souvent les plus-values différemment selon la durée pendant laquelle vous avez détenu l’actif.

- Les autorités fiscales taxent généralement les gains réalisés sur des actifs détenus moins d’un an à un taux plus élevé.

- Plus-Values à Long Terme : Les gains réalisés sur des actifs détenus pendant plus d’un an bénéficient souvent d’un taux d’imposition réduit.

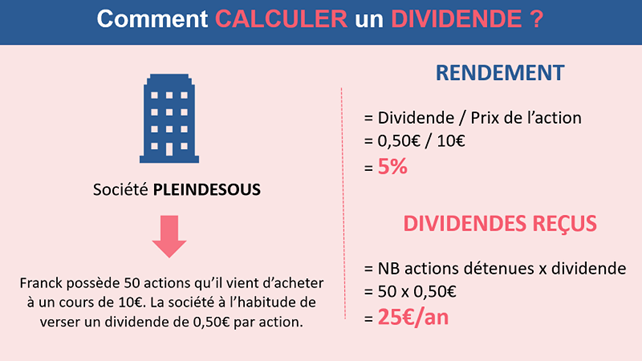

2. Revenus de Dividendes

Vous pouvez souvent déduire les pertes des gains pour réduire l’assiette imposable. Le taux d’imposition des dividendes peut varier en fonction de la juridiction et du montant des dividendes perçus.

3. Revenus d’Intérêts

Les intérêts gagnés sur des obligations ou d’autres instruments financiers sont imposés comme des revenus ordinaires.

4. Trading Professionnel vs. Trading Amateur

Dans certains pays, le statut de trader professionnel ou amateur peut influencer le traitement fiscal. Les traders professionnels peuvent être soumis à des règles fiscales différentes, incluant la possibilité de déduire certaines dépenses professionnelles.

Fiscalité Selon le Type d’Actif : ce qu’il faut savoir

1. Actions

Les gains provenant du trading d’actions sont généralement soumis à l’impôt sur les plus-values. Par ailleurs, les dividendes sont également imposables, souvent à un taux différent des gains en capital.

2. Forex

Le trading sur le marché des changes (Forex) peut être soumis à des règles fiscales spécifiques. Les gains peuvent être imposés comme des revenus ordinaires ou des gains en capital, selon la législation locale.

3. Cryptomonnaies

La fiscalité des cryptomonnaies varie considérablement d’un pays à l’autre. Certaines juridictions imposent les gains en capital, tandis que d’autres appliquent des taxes spécifiques aux transactions en cryptomonnaies.

4. Options et Futures

Les autorités fiscales peuvent imposer les options et contrats à terme comme gains en capital ou revenus ordinaires, selon l’instrument et la durée de détention.

Gestion des Obligations Fiscales

1. Tenue de Registres

Il est essentiel de tenir des registres précis de toutes vos transactions de trading. Cela inclut la date d’achat, le prix d’achat, la date de vente, le prix de vente, et les frais associés. Ces informations sont nécessaires pour calculer vos gains ou pertes en capital.

2. Déclaration des Gains et Pertes

Les traders doivent déclarer leurs gains et pertes dans leur déclaration de revenus annuelle. Vous pouvez souvent déduire les pertes des gains pour réduire l’assiette imposable.

3. Utilisation de Logiciels de Gestion Fiscale

Des logiciels spécialisés peuvent aider à suivre les transactions et à calculer les obligations fiscales. De plus, ces outils peuvent également générer les formulaires nécessaires pour la déclaration fiscale.

4. Consultation avec un Conseiller Fiscal

Consultez un conseiller fiscal spécialisé en trading pour optimiser votre situation et respecter toutes les obligations fiscales.

Exemples de Réglementations en France

En France, les autorités fiscales imposent les gains issus du trading selon le régime des plus-values mobilières. Elles soumettent les plus-values à court terme au barème progressif de l’impôt sur le revenu, tandis que les plus-values à long terme bénéficient d’un abattement pour durée de détention. Les revenus de dividendes sont soumis aux prélèvements sociaux et à l’impôt sur le revenu après un abattement de 40%.

Conclusion

La fiscalité en trading est un domaine complexe qui nécessite une bonne compréhension des règles fiscales applicables à votre situation. En tenant des registres précis, en déclarant correctement vos gains et pertes, et en consultant un conseiller fiscal, vous pouvez vous assurer de respecter vos obligations fiscales et d’optimiser votre situation financière. Le respect des réglementations fiscales est essentiel pour éviter des pénalités et des problèmes juridiques, et pour profiter pleinement des avantages du trading.