La Théorie de Wyckoff en Trading

Introduction

La théorie de Wyckoff est l’un des piliers de l’analyse technique en trading. Développée au début du XXe siècle par Richard D. Wyckoff, cette méthode offre des outils précieux pour comprendre les mouvements de marché et prendre des décisions de trading informées. Dans cet article, nous allons explorer les principes clés de la théorie de Wyckoff, ses phases de marché, et comment appliquer ces concepts dans votre stratégie de trading.

Qui était Richard D. Wyckoff ?

Richard D. Wyckoff était un pionnier de l’analyse technique et l’un des grands innovateurs de Wall Street. Sa carrière florissante en tant que trader, courtier, et éditeur de publications financières lui a permis de développer une méthode d’analyse des marchés qui reste pertinente aujourd’hui. Wyckoff a consacré une grande partie de sa vie à l’éducation des investisseurs, en leur fournissant des outils et des techniques pour analyser les mouvements de prix et comprendre la psychologie du marché.

Les Principes Clés de la Théorie de Wyckoff

1. Le Composite Man

L’un des concepts fondamentaux de la théorie de Wyckoff est le « Composite Man » ou « Composite Operator ». Selon Wyckoff, pour comprendre le comportement des marchés, il faut imaginer que toutes les activités du marché sont dirigées par une seule entité, le Composite Man. Cette entité représente les grands investisseurs institutionnels qui influencent significativement les mouvements de prix. En étudiant les actions du Composite Man, les traders peuvent mieux anticiper les mouvements futurs du marché.

2. Les Cinq Étapes de Wyckoff

Wyckoff a développé une méthode en cinq étapes pour analyser et trader les marchés financiers :

- Déterminer la tendance actuelle et les causes potentielles : Identifier si le marché est en phase d’accumulation (achat) ou de distribution (vente).

- Sélectionner les actions en phase avec la tendance : Choisir des actions qui suivent la tendance générale du marché.

- Sélectionner les actions avec un potentiel de cause conséquent : Rechercher des actions qui ont un potentiel de mouvement significatif basé sur leur phase actuelle.

- Déterminer la volonté du marché et la cause potentielle : Évaluer les volumes et les prix pour anticiper les mouvements futurs.

- Planifier l’action : Développer une stratégie d’entrée et de sortie basée sur les analyses précédentes.

3. Les Trois Lois de Wyckoff

Wyckoff a également introduit trois lois qui guident l’analyse du marché :

- La loi de l’offre et de la demande : Les mouvements de prix sont déterminés par la relation entre l’offre et la demande. Lorsque la demande dépasse l’offre, les prix montent, et inversement.

- La loi de la cause et de l’effet : Les périodes de préparation (accumulation ou distribution) créent une cause qui se traduit par un effet (mouvement de prix). Plus la période de préparation est longue, plus le mouvement résultant est significatif.

- La loi de l’effort par rapport au résultat : Les divergences entre l’effort (volume) et le résultat (mouvement de prix) peuvent indiquer un changement de tendance imminent.

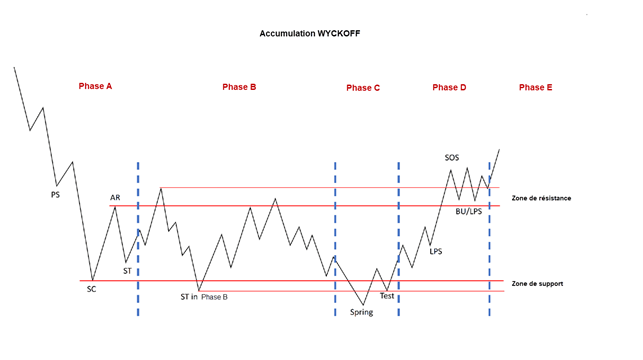

Les Phases du Cycle de Marché selon Wyckoff

Wyckoff a identifié quatre phases principales dans le cycle de marché : l’accumulation, la montée, la distribution et la descente.

1. Phase d’Accumulation

Dans cette phase, les investisseurs intelligents commencent à accumuler des actions à bas prix avant que le grand public ne s’intéresse au marché. Les volumes sont souvent faibles, et les prix fluctuent dans une fourchette étroite.

2. Phase de Montée (Mark-Up)

Après l’accumulation, les prix commencent à augmenter. Cette phase est caractérisée par une augmentation des volumes et des prix, souvent marquée par des hausses rapides et des corrections mineures.

3. Phase de Distribution

Dans la phase de distribution, les investisseurs intelligents commencent à vendre leurs actions à des prix élevés au grand public. Les volumes peuvent être élevés, et les prix fluctuent dans une fourchette plus large.

4. Phase de Descente (Mark-Down)

Après la distribution, les prix commencent à chuter. Cette phase est caractérisée par une baisse continue des prix et des volumes de transactions plus faibles.

Application de la Théorie de Wyckoff en Trading

1. Identification des Phases de Marché

L’une des premières étapes pour appliquer la théorie de Wyckoff est d’identifier la phase actuelle du marché. En observant les mouvements de prix et de volume, les traders peuvent déterminer si le marché est en phase d’accumulation, de montée, de distribution ou de descente.

2. Analyse des Points et Figures

Wyckoff utilisait également les graphiques en points et figures pour mesurer les objectifs de prix. Cette méthode permet de quantifier les mouvements de prix en fonction des phases d’accumulation ou de distribution.

3. Utilisation des Signaux de Trading Wyckoff

Wyckoff a développé plusieurs signaux de trading pour identifier les points d’entrée et de sortie. Par exemple, un « spring » ou « shakeout » dans une phase d’accumulation peut signaler un point d’entrée potentiellement profitable, tandis qu’un « upthrust » dans une phase de distribution peut indiquer un point de sortie.

Conclusion

La théorie de Wyckoff reste une méthode puissante pour analyser les marchés financiers et prendre des décisions de trading éclairées. En comprenant les concepts clés tels que le Composite Man, les phases de marché, et les lois de Wyckoff, les traders peuvent mieux anticiper les mouvements de prix et développer des stratégies de trading efficaces. Comme pour toute méthode de trading, il est essentiel de combiner l’analyse technique avec une gestion rigoureuse des risques pour maximiser les chances de succès sur le marché.